:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/GPEM2ZD3M5BZDLXHI7WZ7SAP3M.jpg)

Meta Platforms (META) wird seinen Bericht für das zweite Quartal voraussichtlich am 26. Juli nach Handelsschluss veröffentlichen. Hier ist Morningstars Einschätzung zur Meta-Aktie.

Die Meta-Aktie auf einen Blick

-

Fair Value Estimate: USD 278.00

Morningstar Rating: 3 Sterne

Morningstar Economic Moat Rating: Wide

Morningstar Uncertainty Rating: High

Auf was Sie achten sollten

- Wir werden nach den Effekten von Kostensenkungen und der hoffentlich effizienteren Abläufen im Laufe des Quartals Ausschau halten. Im Hinblick auf künstliche Intelligenz, in der Meta aktiv ist, würden wir gerne sehen, ob sich das Management aufgrund des Aufkommens generativer KI weiterhin auf die Kostenkontrolle konzentrieren oder die Ausgaben erhöhen wird.

- Es wird wahrscheinlich ein Update zu Threads geben. Achten Sie nicht nur auf die Anzahl der Benutzer, sondern auch auf die Details beim Nutzerengagement (das Verhältnis von durchschnittlichen Benutzern pro Tag zu durchschnittlichen Benutzern pro Monat), auch wenn die App erst vor kurzem gestartet wurde. Darüber hinaus würden wir gerne wissen, ob das Unternehmen plant, Threads zu monetarisieren, und wenn ja, wann.

- Achten Sie auf die langfristige KI-Strategie des Unternehmens und darauf, ob dies mit der langfristigen Metaverse-Strategie übereinstimmt - oder eine höhere Priorität hat. Wir glauben, dass KI ein wichtiger Bestandteil des Metaversums ist.

- Inwieweit hilft generative KI bei der Monetarisierung von WhatsApp? Wir würden uns wünschen, dass Meta bei der Diversifizierung seiner Einnahmen und der Verringerung seiner Abhängigkeit von Werbung noch ein wenig vorankommt.

- Suchen Sie im Hinblick auf Facebook und Instagram nach weiteren Hinweisen darauf, wie die Reels-Monetarisierung voranschreitet und ob die dadurch generierten Einnahmen den durchschnittlichen Umsatz des Unternehmens pro Benutzer erhöhen.

- Schließlich achten wir wie immer auf Nutzerwachstum. Es sollte nichts Wesentliches geben, da die Gesamtnutzerbasis (die in Milliardenhöhe liegt) wahrscheinlich nicht mehr stark wachsen wird; die Rate liegt möglicherweise nur im sehr niedrigen einstelligen Bereich.

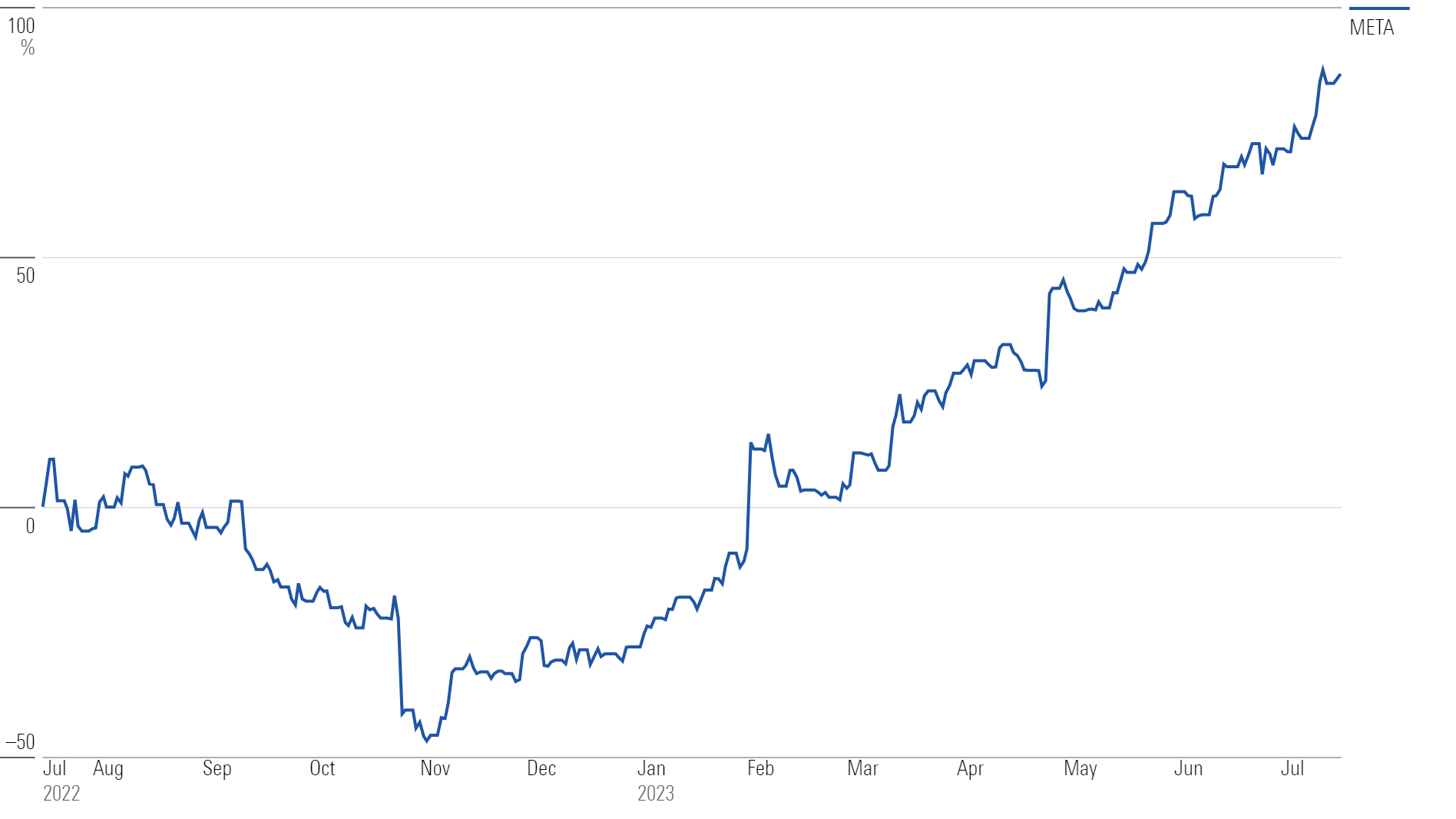

Aktienkurs

Source: Morningstar Direct. Data as of July 18, 2023.

Fair Value-Schätzung für Meta

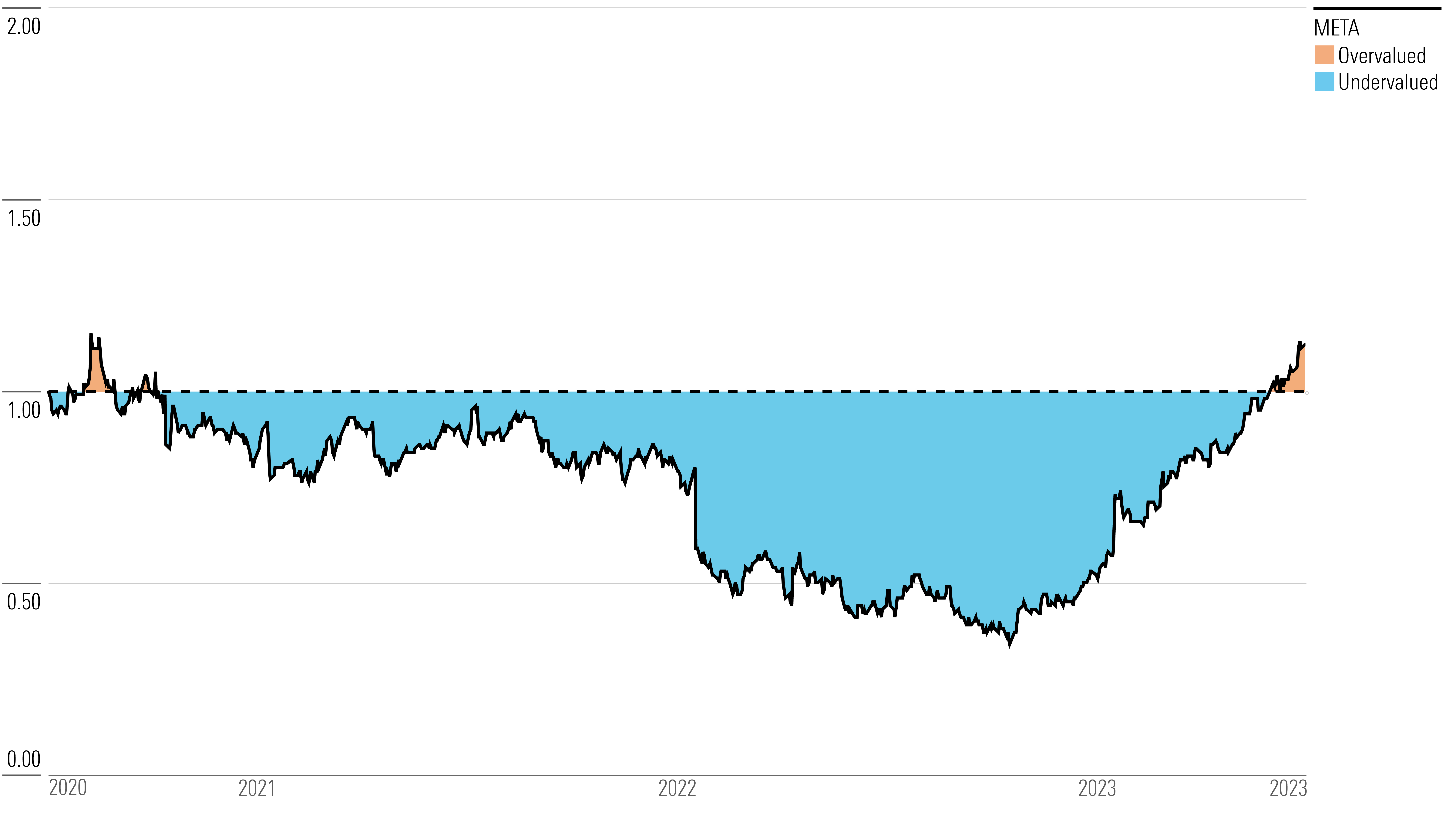

Mit ihrem 3-Sterne-Rating sind wir der Meinung, dass die Aktie von Meta im Vergleich zu unserer langfristigen Fair Value-Schätzung fair bewertet ist.

Die Aktie hat sich sehr gut entwickelt und wird jetzt über unserer Fair Value-Schätzung von USD 278 gehandelt. Wir haben Meta mit USD 260 oder höher bewertet, selbst als die Aktie Ende letzten Jahres im niedrigen USD 90-Bereich gehandelt wurde. Unsere Fair-Value-Schätzung liegt bei 278 USD pro Aktie, was einem Unternehmenswert entspricht, der dem 14-fachen unserer Prognose für das bereinigte EBITDA im Jahr 2023 entspricht. Wir haben ein durchschnittliches jährliches Wachstum von 10 % für die nächsten fünf Jahre angenommen.

Da das Unternehmen plant, weiter in Forschung und Entwicklung, Content-Erstellung, Datensicherheit und Virtual/Augmented-Reality-Angebote (oder das Metaverse) zu investieren, gehen wir davon aus, dass die durchschnittliche operative Marge im Jahr 2023 weiter sinken wird, während sie danach aufgrund des beschleunigten Umsatzwachstums wahrscheinlich ansteigen wird. Wir erwarten für die nächsten fünf Jahre eine durchschnittliche operative Marge von 31 %, die damit unter den 34 % der letzten drei Jahre liegt.

Das Umsatzwachstum von Meta wird in erster Linie durch Online-Werbung und die zunehmende Zuweisung von Online-Werbegeldern in Richtung Mobil-, Video- und Social-Network-Anzeigen getrieben. Wir erwarten ein leichtes Wachstum der Werbeeinnahmen im Jahr 2023 (7 %), gehen aber von einem Wachstum von 10,2 % im Jahr 2024 aus, unter der Annahme einer wirtschaftlichen Erholung und einer Verbesserung der Monetarisierung von Reels. Wir gehen davon aus, dass die monatlich aktiven Nutzer von Meta jährlich um etwa 3 % wachsen werden, hauptsächlich aufgrund des internationalen Wachstums. Wir gehen auch davon aus, dass sich das Wachstum der Werbeeinnahmen pro Nutzer in den nächsten fünf Jahren auf 7 % pro Jahr verlangsamen wird, während es in den letzten fünf Jahren durchschnittlich 14 % betrug.

Meta Platforms Historical Price/Fair Value Ratios

Source: Morningstar Direct. Data as of July 18, 2023.

Economic Moat Rating

Wir stufen Meta aufgrund der Netzwerkeffekte seiner massiven Nutzerbasis und seiner immateriellen Vermögenswerte, die aus einer riesigen Sammlung von Daten bestehen, die Nutzer auf den verschiedenen Websites und Apps des Unternehmens geteilt haben, mit einem breiten Burggraben (Economic Moat) ein. Da das Unternehmen in der Lage ist, sein Netzwerk über Werbung gewinnbringend zu monetarisieren, ist es unserer Meinung nach sehr wahrscheinlich, dass Meta in den nächsten 20 Jahren eine überdurchschnittliche Kapitalrendite erzielen wird.

Jetzt, da Meta zum eindeutigen Marktführer im Bereich der sozialen Medien aufgestiegen ist, glauben wir, dass das Angebot - das hauptsächlich aus Facebook, Instagram, Messenger und WhatsApp besteht - seine Netzwerkeffekte verstärkt hat. Alle diese Plattformen werden für die Nutzer von Meta wertvoller, da die Menschen sowohl den Netzwerken beitreten als auch diese Dienste nutzen. Diese Netzwerkeffekte erschweren neuen sozialen Netzwerken den Erfolg und schaffen Ausstiegshindernisse für bestehende Nutzer, die Freunde, Kontakte, Bilder, Erinnerungen und mehr zurücklassen könnten, wenn sie das Unternehmen verlassen.

Meta-Aktie: Risiko und Unsicherheit

Wir glauben, dass die Ausstiegshürden für die fast 3 Milliarden Nutzer von Meta zwar steigen, dass aber das Risiko besteht, dass eine andere disruptive und innovative Technologie (zuletzt TikTok) die Nutzer abwirbt. Wir erwarten keinen Wettbewerb in Form eines Ersatzes für Meta, da die meisten Verbraucher mehr als ein soziales Mediennetzwerk nutzen. Angesichts der festen Anzahl von Stunden pro Tag könnte eine Zunahme der Nutzung und des Engagements in einem Netzwerk jedoch zu Lasten anderer gehen, was das Engagement der Nutzer und die potenzielle Rendite für Werbetreibende verringern würde.

Darüber hinaus könnte Metas trotz seiner Marktdominanz durch die starke Abhängigkeit vom anhaltenden Wachstum der Online-Werbung durch einen längeren Abschwung bei den Online-Werbeausgaben getroffen werden, was zu einer wesentlich niedrigeren Schätzung des fairen Wertes führen würde.

Die starke Abhängigkeit des Unternehmens von Daten zum Nutzerverhalten stellt auch ein Umwelt-, Sozial- und Governance-Risiko (ESG-Risiko) dar. Aufsichtsbehörden auf der ganzen Welt könnten die Daten, die Meta sammeln darf, und die Art und Weise, wie diese Daten genutzt werden können, einschränken. Mangelnder Datenschutz und mangelnde Datensicherheit sowie Datenmissbrauch könnten sich negativ auf die Nutzerzahlen auswirken.

Bleiben Sie auf dem Laufenden

STICHWÖRTER