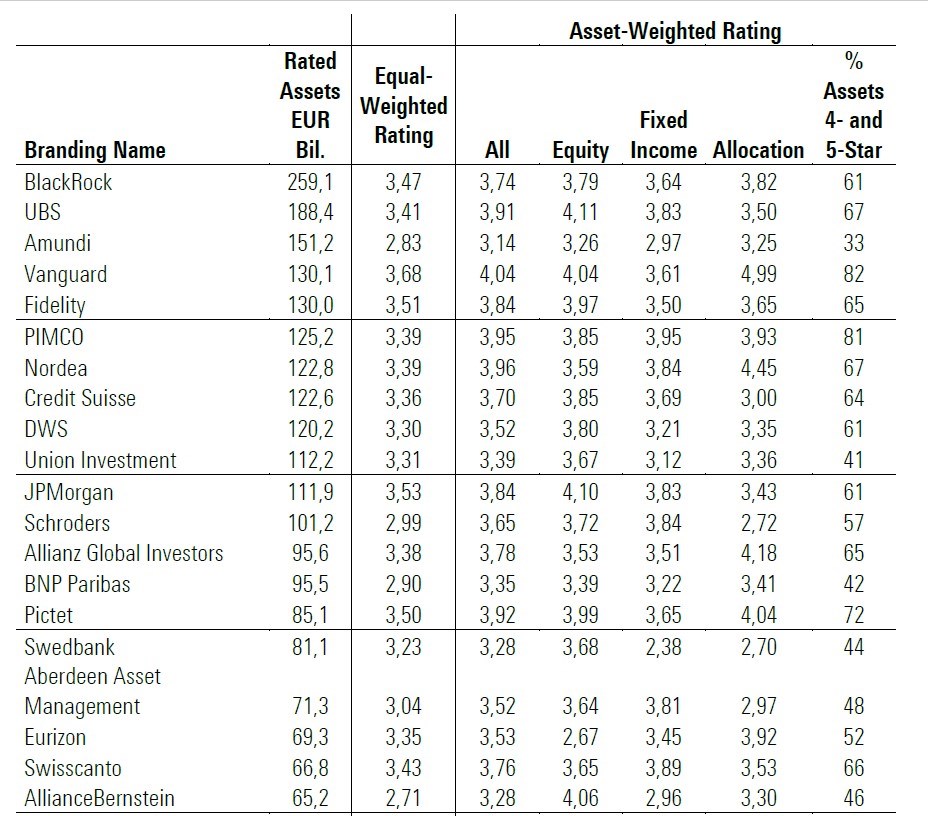

Wir starten unsere Auswertung mit dem Ranking der größten Fondsanbieter in Europa. Die untere Tabelle umfasst die größten 20 Anbieter von Publikumsfonds ohne ETFs. Sortierkriterium ist das Fondsvermögen per Ende März 2020, das über ein Morningstar Sterne Rating verfügt.

So lesen Sie die untere Tabelle: Neben dem Namen des Anbieters finden Sie das bewertete Fondsvermögen. In der Spalte weiter rechts befindet sich das durchschnittliche Morningstar Sterne Rating ("Equal Weighted Rating"). Hier sind die Fonds-Bewertungen gleichgewichtet. Die fünf Spalten zur rechten Seite zeigen die vermögensgewichtete Bilanz ("Asset Weighted Rating) nach den Asset-Klassen Aktien, Bonds und Mischfonds. Die äußerste rechte Spalte zeigt - wiederum volumengewichtet - den Anteil an Vier- und Fünf-Sterne-Fonds an den bewerteten Fonds eines Anbieters.

Bewertete Vermögen steigen ungeachtet teilweise hoher Abflüsse

Die Sortierung der Fondshäuser nach dem verwalteten Vermögen bedeutet, dass das Marktgeschehen den größten Einfluss auf Veränderungen bei den Rankings hat, auch wenn Mittelflüsse und Rating-Veränderungen natürlich auch eine Rolle spielen.

Die Preise von Risiko-Assets sind im ersten Quartal 2020 im Zuge der Corona-Krise deutlich zurückgegangen. Insgesamt beliefen sich die bewerteten Assets der 20 größten Anbieter per Ende März auf 2,3 Billionen Euro nach 2,66 Billionen Euro per Ende 2019. Das entspricht einem Rückgang von gut 13,5 Prozent, der nicht nur marktbedingt war, sondern auch auf Rekordabflüsse zurückging.

Der größte Anbieter nach bewertetem Vermögen in Publikumsfonds (ohne ETFs) war per Ende März 2020 BlackRock. Die gerateten Assets sanken beim Marktführer gegenüber dem Vorquartal von 273 Milliarden Euro auf 259 Milliarden Euro.

UBS und Amundi belegten unverändert die Plätze zwei und drei nach geratetem Fondsvermögen. Bei Vanguard wirkten sich die recht hohen Mittelzuflüsse im ersten Quartal positiv aus, sodass das US-Haus von Rang sechs auf Platz vier der größten Anbieter aufstieg. Das verwaltete Vermögen mit Morningstar Sterne Ratings ging gleichwohl von 148 Milliarden Euro auf 130 Milliarden Euro zurück.

Fidelity und PIMCO mussten jeweils einen Platz abgeben und belegten per Ende März Rang fünf bzw. sechs.

PIMCO leidet besonders stark unter der Corona-Korrektur

Dass PIMCO als Rentenhaus in der Vermögens-Rangliste zurückfiel, illustriert die Besonderheit der Corona-Korrektur. Normalerweise profitieren Anleihen vom Preis-Rückgangen von Risiko-Asset, einmal, weil Bond-Kurse und Aktien-Kurse in Krisenzeiten oft negativ zueinander korreliert sind, aber auch, weil Anleger bei einer Aktien-Korrektur in der Regel Rentenfonds kaufen und Aktienfonds abstoßen. Doch die Corona-Krise zeigte für alle deutlich, wie sehr sich die Natur von Anleihen-Investments in Zeiten tiefster Zinsen verändert hat: Um jedes Performance-Quäntchen zu sichern, legen viele Rentenfonds in höher rentierliche Segmente des Rentenmarkts an. So auch PIMCO. Das führte dazu, dass die Märkte etlichen PIMCO Fonds übel mitspielten und Anleger darüber hinaus PIMCO-Rentenfonds verkauften.

Sinnbildlich hierfür steht der PIMCO GIS Income, Europas größter aktiv verwalteter Fonds, dessen Vermögen im März gegenüber dem Vormonat von 74 Milliarden Euro auf 52 Milliarden Euro schrumpfte. 15,6 Milliarden Euro wurden dabei von Investoren im März abgezogen, gut sechs Milliarden Euro büßte der Fonds Performance-bedingt ein.

Nordea und Credit Suisse konnten sich um einen bzw. zwei Ränge verbessern; derweil landete die DWS per Ende des ersten Quartals auf Rang neun nach Rang sieben im Vorquartal. Das bewerteten Fondsvermögen der Deutsche-Bank-Tochter sank von Januar bis März von 146 Milliarden Euro auf 120 Milliarden Euro.

Kommen wir zur Fondsqualität der größten 20 Anbieter. Mit einem Durchschnitts-Rating von 3,68 Sternen (Vorquartal: 3,65 Sterne) war Vanguard der beste der größten 20 Anbieter, gefolgt von JPMorgan mit 3,53 Sternen. Fidelity kam auf 3,51 Sterne und Pictet auf 3,50 Sterne. BlackRock landete mit einem durchschnittlichen Rating von 3,47 Sternen auf Rang fünf.

Tabelle: Die größten 20 Publikumsfondsanbieter und ihre Fonds-Ratings

Daten per 31.3.2020, Quelle: Morningstar Direct

Die vollständige Morningstar Rating Analyse finden Sie als pdf hier.

Die wichtigsten Ergebnisse auf einen Blick erhalten Sie wie folgt:

Einführung in die Morningstar Rating Analyse für Fonds in Europa

Bilanz der größten europäischen Fondsanbieter (ohne ETFs)

Bilanz der größten europäischen ETF-Anbieter

Bilanz der besten großen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten kleinen europäischen Fondsanbieter (ohne ETFs)

Bilanz der besten europäischen Fondsstandorte (ohne ETFs)

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.