Vor der Gewinnsaison werden wir oft von Kunden und Journalisten gefragt, was wir erwarten. Dieses Mal war meine Antwort einfach: "ein sehr gemischtes Bild".

Da die Zinssätze in den wichtigsten Märkten Rekordhöhen erreichen und die Inflation zwar abnimmt, aber immer noch hoch ist, wirken sich diese Bedingungen auf unterschiedliche Weise auf Aktien und Branchen aus. Viele dieser Auswirkungen sind nicht konstant, sondern ändern sich ständig, so dass es sehr schwierig ist, genau zu wissen, was die Unternehmen berichten werden. Hier sind die wichtigsten Themen, die sich herauskristallisiert haben.

Die Verbraucher sind immer noch knapp bei Kasse

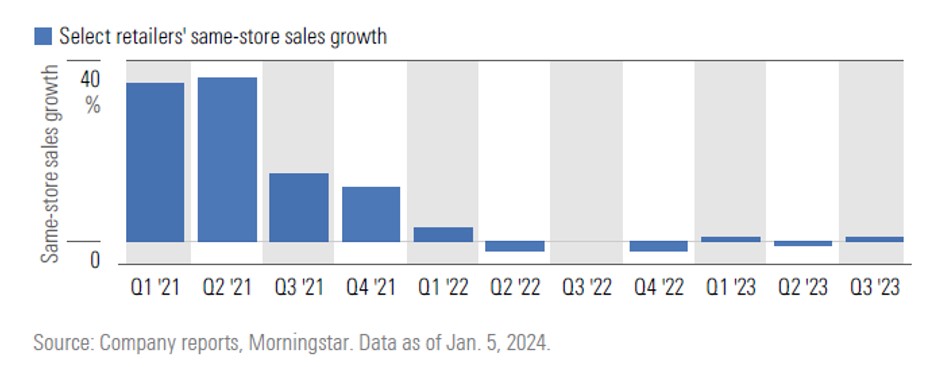

Nachdem die Reallohnsteigerungen 18 Monate lang nicht mit der Inflation Schritt gehalten haben, ist es nicht verwunderlich, dass die Verbraucher weniger Geld in der Tasche haben und daher bei den Ermessensausgaben sowie bei Grundnahrungsmitteln wie Lebensmitteln Abstriche machen.

Nike (NKE) wies auf die geringere Nachfrage der Einzelhandelskunden hin, deren Umsatz im vierten Quartal um 2 % zurückging. Starbucks (SBUX), das oft als kleiner Luxus angepriesen wird, erklärte, dass sich der Umsatz in den letzten Monaten stark verlangsamt hat. Auffallend ist, dass die Rückgänge fast genau zu dem Zeitpunkt begannen, als die Inflation vor 18 Monaten wieder anzog.

Selbst bei Grundprodukten, wie z. B. den Produkten des weltweit tätigen Hygieneunternehmens Essity (ESSITY) scheint die Toleranzgrenze der Verbraucher gegenüber Preiserhöhungen erreicht zu sein, denn das Unternehmen meldet kaum noch steigende Absatzzahlen und eine Verschlechterung der Gewinnspanne.

Marken und Reisetitel liefern weiter

In unserem Marktausblick für das Jahr 2024 haben wir die Chancen bei Konsumtiteln hervorgehoben, da sowohl der Basiskonsumgüter- als auch der Nicht-Basiskonsumgütersektor in Europa mit einem Abschlag auf unsere Fair-Value-Schätzungen gehandelt werden. Aber wie diese Gewinnsaison gezeigt hat, ist es schwer, hier die Gewinner herauszufinden.

Ein Bereich, der in dieser Gewinnsaison überzeugt hat, ist die Reisebranche. Die im Vereinigten Königreich börsennotierte EasyJet (EZJ), deren Aktienkurs sich immer noch nicht von der Pandemie erholt hat, meldete gute Zahlen, wobei die wichtigste Erkenntnis war, dass sich die Nachfrage im Jahr 2024 "gut entwickelt". Ein gutes Omen für die Reiseausgaben im Allgemeinen, wenn man bedenkt, welche Auswirkungen dies auf die Ausgaben für Flugreisen hat. Hotelgruppen wie Premier Inn (im Besitz von Whitbread [WTB] im Vereinigten Königreich) und Hilton (HLT) auf globaler Ebene verzeichneten im Jahr 2023 ebenfalls solide Umsatzsteigerungen. Dieses Thema könnte sich auch 2024 fortsetzen.

Es wäre kein Morningstar-Artikel ohne die Erwähnung des Economic Moat Ratings. Eine wichtige Moat-Quelle sind immaterielle Vermögenswerte, bei denen es sich in vielen Fällen um Marken handeln kann. Starke Marken und die Fähigkeit, sich an die sich ständig ändernden Verbraucherbedürfnisse anzupassen, waren in dieser Gewinnsaison ein wichtiges Thema.

Grundnahrungsmittelhersteller wie Unilever (ULVR) und Procter & Gamble (PG) haben diese Markenstärke effektiv genutzt, wobei letztere kürzlich die stärksten Umsätze ihres gesamten Geschäfts in Europa meldeten, auch wenn ein Großteil dieses Wachstums eher auf Preiserhöhungen als auf Mengenwachstum zurückzuführen ist. Obwohl der Luxussektor eine gemischte Bilanz aufweist, gibt es immer noch einige Unternehmen, die sich in den höchsten Tönen äußern, wie der Modegigant LVMH (LMVH). Ein weiteres Unternehmen ist der Luxusschokoladenhersteller Lindt (LISP), der im Berichtszeitraum sowohl seine Marge als auch sein Volumen steigern konnte.

Investors wollen KI, aber dies ist überbewertet

Während wir noch auf die Veröffentlichung der Gewinne von großen KI-Unternehmen wie Nvidia (NVDA) warten, haben die Anleger auf den niederländischen Liebling ASML (ASML) geschaut, um den wahrscheinlichen Wachstumspfad ab 2023 zu erkennen. Sie sind nicht enttäuscht worden: ASML verzeichnete weiterhin ein starkes Auftragswachstum, wobei Umsatz und EBIT im letzten Quartal des Jahres um 30 % stiegen. Auch wenn das Wachstumsmuster von hier an nicht geradlinig verläuft, stellt das Management das Jahr 2025 als ernsthaftes Wachstumsjahr in Aussicht, eine Einschätzung, die auch von anderen Halbleiterunternehmen wie TSMC geteilt wird.

Trotz der Verlockung des strukturellen Wachstums, das zugegebenermaßen schwer zu ignorieren ist, halten wir die Bewertungen vieler Unternehmen, die als KI-Unternehmen angepriesen werden, für zu hoch. Die meisten Sell-Side-Analysten sind voll auf den KI-Zug aufgesprungen. ASML zum Beispiel halten wir derzeit für rund 15 % überbewertet. Nvidia halten wir ebenfalls für rund 20 % überbewertet, wobei der Konsens immer noch Aufwärtspotenzial für das hohe Kurs-Gewinn-Verhältnis von 80+ zeigt.

Angriffe der Houthi im Roten Meer beflügeln Logistik

Die Schifffahrtsbranche hat nach der Covid-19-Pandemie ein wahres Vermögen verdient. Im Jahr 2021 machte der Schifffahrtsriese Maersk (MAERSK) in einem einzigen Jahr mehr Geld als in einem Jahrzehnt zuvor. Und 2022 machte er sogar noch mehr. Aber auf jede Party folgt ein Kater.

Im Jahr 2023 wurden Aufträge für neue Schiffe und mehr Kapazität genau zu dem Zeitpunkt erteilt, als die Verbrauchernachfrage in der gesamten westlichen Welt zu schwinden begann. Dies führte dazu, dass die Schifffahrtsunternehmen mit einem Überangebot an Kapazitäten konfrontiert wurden, was einen starken Druck auf die Frachtraten ausübte.

Für die Schifffahrtsunternehmen hätten die jüngsten Angriffe der militanten Houthi im Roten Meer also zu keinem günstigeren Zeitpunkt kommen können. Sie ließen die Frachtraten in die Höhe schnellen, da die Unternehmen ihre Kapitäne anwiesen, den Suezkanal zu meiden und stattdessen die viel längere Route um das Kap der Guten Hoffnung zu nehmen.

Wird dies die Reedereien vor dem Überangebot retten? Letztlich nicht. Aber Zeiten des Überangebots können oft einige Jahre dauern, und da ein Ende der Probleme im Roten Meer nicht in Sicht ist, nutzen Schifffahrts- und Logistikunternehmen ihr Glück, solange es anhält.

Novo Nordisk: ist die Aktie überbewertet?

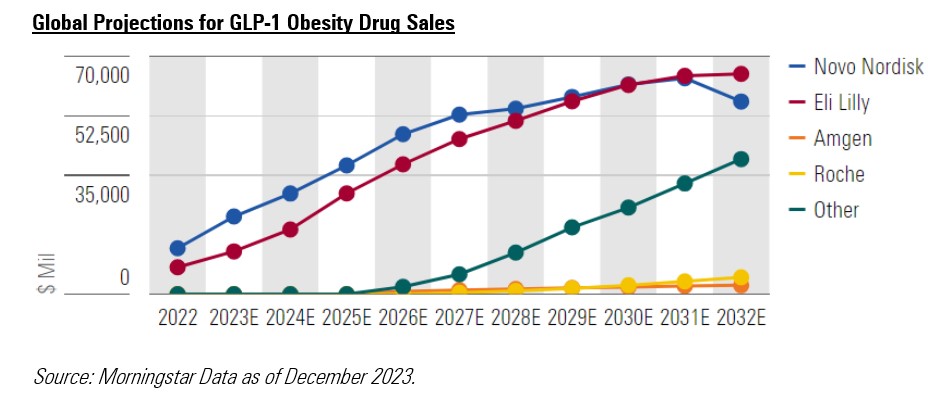

Ein weiterer Sektor, den wir in unserer Prognose für 2024 als attraktiv bewertet hervorgehoben haben, ist die Pharmabranche. Der Markt ist sehr begeistert von GLP-1-Medikamenten zur Bekämpfung von Fettleibigkeit, während er viele Möglichkeiten in anderen Bereichen wie Onkologie und Immunologie ignoriert.

Angesichts der Wachstumsprognosen für Medikamente gegen Fettleibigkeit ist dies sehr verständlich. Novo Nordisk (NOVO), einer der Marktführer in diesem Segment, meldete für 2023 ein Umsatzwachstum von mehr als einem Drittel und eine Steigerung des Betriebsergebnisses um fast die Hälfte. Wir sind jedoch der Meinung, dass die in den Aktien dieses Sektors eingepreisten Erwartungen extrem hoch sind, und vertreten die konträre Ansicht, dass diese Namen überbewertet sind. Novo Nordisk wird derzeit fast 30 % über unserer Fair-Value-Schätzung gehandelt.

Roche und Pfizer haben Aufwärtspotenzial

Wo wir im Pharmasektor Wert sehen, sind Unternehmen wie Roche (ROG). Die Anleger setzen weiterhin auf Biotech-Aktien, insbesondere auf solche mit großen Covid-19-Medikamenten. Bislang hat sich diese Haltung ausgezahlt, da die Umsatzeinbußen bei Covid-19-Medikamenten für Unternehmen wie Pfizer (PFE) und Roche immer noch eine Belastung darstellen.

Wir glauben jedoch, dass starke Medikamentenpipelines mittelfristig das Umsatzwachstum unterstützen werden, wobei unsere konträre Sichtweise für Pfizer ein Aufwärtspotenzial von mehr als 50 % und für Roche von 35 % bietet.

Michael Field ist europäischer Marktstratege bei Morningstar