Manche Studien deuten darauf hin, dass Unternehmen, die wesentliche ESG-Themen gut managen, unter sonst gleichen Bedingungen besser abschneiden können als der Markt. Mit anderen Worten: Ein starkes Management wesentlicher ESG-Themen kann den Anlegern höhere risikobereinigte Renditen bringen.

Wir überprüfen diese These mit Hilfe des Morningstar ESG Risk Rating im Universum der europäischen Aktien.

Was ist das Morningstar ESG Risk Rating?

Aber fangen wir vorne an. Was hat es mit dem Risikomaß auf sich? Es misst, inwieweit der wirtschaftliche Wert eines Unternehmens durch ESG-Faktoren gefährdet ist, oder, technischer ausgedrückt, das Ausmaß der nicht gemanagten ESG-Risiken eines Unternehmens. Das ESG-Risikorating eines Unternehmens setzt sich aus einem quantitativen Score und einer Risikokategorie zusammen.

Die Bewertung ist sehr granularer Natur, da Themen und Indikatoren auf Subbranchenebene diskutiert und festgelegt werden. Das Rating ist zudem unternehmensspezifisch, d. h. die Auswahl der Themen und die Gewichtung der Indikatoren spiegeln die individuelle Situation eines Unternehmens wider.

Das Rating ermöglicht einen direkten Vergleich und Benchmarking von Unternehmen über Branchengrenzen hinweg. Beim Morningstar ESG-Rating handelt es sich eher um ein „absolutes“ als um ein relatives Rating. Das bedeutet, dass man eine Bank mit einem Bergbauunternehmen vergleichen kann. Es ermöglicht auch qualitative Anpassungen wichtiger Parameter, um die Komplexität einzelner Unternehmen widerzuspiegeln.

Auf Unternehmensebene werden die Exposure-Scores anhand des Subbranchen-Exposure-Scores und eines unternehmensspezifischen Beta berechnet. Es gibt vier Hauptfaktoren, die das Beta eines Unternehmens beeinflussen können.

Das erste ist das finanzielle Risiko bzw. Hebelwirkung. Die Frage, inwieweit sich ein ESG-Thema auf den abgezinsten Wert der Cashflows eines Unternehmens auswirken kann, wird von der allgemeinen finanziellen Gesundheit eines Unternehmens beeinflusst. Ceteris paribus hängt beispielsweise die Wahrscheinlichkeit, den Übergang zu einer kohlenstoffarmen Wirtschaft zu überleben, auch von der finanziellen Stärke eines Unternehmens, seiner Verschuldung und der Liquidität ab.

Der zweite Punkt ist die geografische Präsenz. Offensichtlich kann es einen erheblichen Unterschied machen, in welchem Land ein Unternehmen seine Produktionsstätten hat oder seine Produkte verkauft. Beispielsweise wird die Gefährdung durch Wasserrisiken durch regionale Bedingungen der Wasserknappheit bestimmt. Auf der Umsatzseite kann es einen großen Unterschied machen, wo ein Unternehmen seine Produkte verkauft, beispielsweise abhängig von Unterschieden in den lokalen Gesetzen und Haftungsregeln.

Ein dritter Faktor sind frühere Ereignisse. Wenn in einem Unternehmen in der Vergangenheit etwa ein Managementversagen zu verzeichnen war, ist es aufgrund der verstärkten zivilgesellschaftlichen und/oder behördlichen Kontrolle wahrscheinlich mit Problemen konfrontiert.

Der vierte Faktor ist das Produkt, das das Unternehmen herstellt. Ein Automobilunternehmen, das sich weitgehend von der Produktion von Autos mit Verbrennungsmotor verabschiedet hat, ist weitaus weniger CO2-bezogenen Problemen ausgesetzt als seine Konkurrenten in der Branche.

Die fünf ESG Risk Ratings

Das ESG-Risiko-Rating eines Unternehmens wird einer von fünf ESG-Risikokategorien zugewiesen:

-

Negligible Risk (vernachlässigbares Risiko): Der Unternehmenswert hat ein vernachlässigbares Risiko hinsichtlich finanzieller Auswirkungen aufgrund von ESG-Faktoren.

-

Low Risk (geringes Risiko): Für den Unternehmenswert wird ein geringes Risiko wesentlicher finanzieller Auswirkungen durch ESG-Faktoren angenommen.

-

Medium Risk (mittleres Risiko): Es wird davon ausgegangen, dass der Unternehmenswert ein mittleres Risiko wesentlicher finanzieller Auswirkungen aufgrund von ESG-Faktoren aufweist.

-

High Risk (hohes Risiko): Es wird davon ausgegangen, dass der Unternehmenswert ein hohes Risiko wesentlicher finanzieller Auswirkungen aufgrund von ESG-Faktoren aufweist.

-

Severe Risk (schwerwiegendes Risiko): Der Uwinternehmenswert wird als schweres Risiko für wesentliche finanzielle Auswirkungen aufgrund von ESG-Faktoren eingestuft.

Das ESG-Risiko und die Rendite

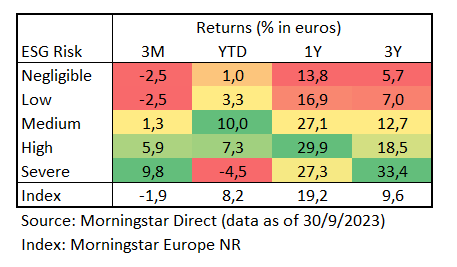

Wenn wir die Renditen der verschiedenen Gruppen europäischer Aktien, gruppiert nach ESG-Risikobewertung, betrachten, kommen wir zu einem etwas merkwürdigen Ergebnis: die Unternehmen mit den größten Nachhaltigkeitsrisiken (ESG-Risiko hoch und schwerwiegend) in den vergangenen Monaten und Jahren gute Ergebnisse erzielt. Die Renditen waren höher als die von Unternehmen mit dem besten ESG-Rating. Sie übertrafen auch den Morningstar Europe NR-Index, wie aus der folgenden Tabelle hervorgeht:

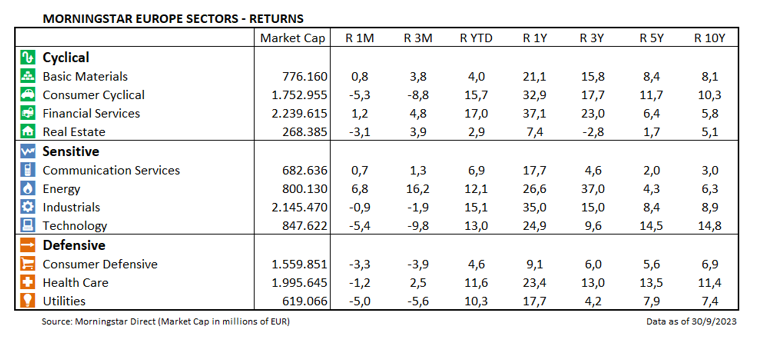

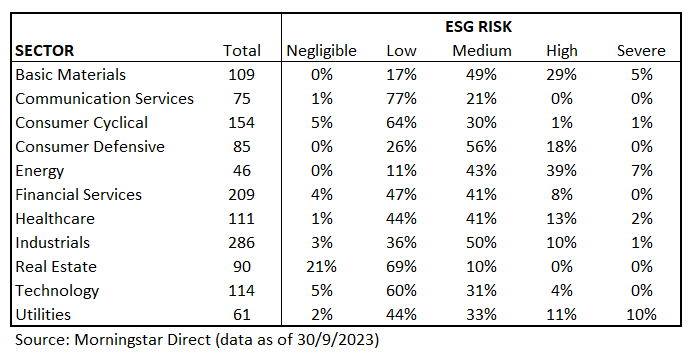

Der Grund liegt in der sektoralen Verteilung der ESG-Risk-Ratings. Aus dem europäischen Marktbarometer wissen wir beispielsweise, dass der Energiesektor in den letzten drei Jahren mit einem Jahreswachstum von 37 % der profitabelste europäische Sektor war.

Gleichzeitig ist der Energiesektor der Sektor mit dem höchsten Prozentsatz an Unternehmen mit einem ESG Risk Rating von High und Severe (insgesamt 46 % von 46 Unternehmen).

Im Gegensatz dazu weist der Immobiliensektor den höchsten Anteil an Unternehmen mit einem positiven ESG Risiko Rating auf: 90 % der in diesem Sektor analysierten Unternehmen haben ein Rating von Negligible (21 %) oder Low (69 %). Aber es ist der Sektor, der in den letzten 12 Monaten (7,4 %) sowie in den letzten 3 Jahren (-2,8 % annualisiert) am schlechtesten abgeschnitten hat.

Daher ist es nicht verwunderlich, dass das ESG-Risk-Rating in den letzten Jahren eine negative Korrelation mit der Rendite aufweist: Je besser das Rating, desto schlechter die Performance.

Dies bedeutet aber nicht, dass die gleiche Korrelation in Zukunft auftreten wird.

Die gute Nachricht ist, dass Aktien mit einem ESG-Rating Negligible oder High derzeit nicht besonders teuer sind. Ihr Preis-/Fair Value liegt bei 0,78 bzw. 0,8.