Der Streit um die US-Schuldenobergrenze bestimmt einmal mehr die Wirtschaftsnachrichten. Die Risiken erhöhen die Unsicherheiten und den Ausblick zusätzlich. Wie wichtig ist die Schuldenobergrenze für die Märkte? Was passiert, wenn die Kreditwürdigkeit der Vereinigten Staaten herabgestuft wird? Was passiert, wenn es zu einem Zahlungsausfall kommt? Was sollten Anleger im Allgemeinen (wenn überhaupt) in diesem Konflikt tun?

Auch wenn Märkte Unsicherheit nicht mögen, kann es für Anleger hilfreich sein, sich daran zu erinnern, dass wir uns schon oft an einem solchen Punkt befunden haben.

Was ist die Schuldenobergrenze?

Die Schuldenobergrenze ist die gesetzliche Obergrenze für die Höhe der Staatsverschuldung, die das US-Finanzministerium aufnehmen kann, und begrenzt so das Risiko einer Staatsschuldenkrise.

Um den Verpflichtungen nachzukommen (zu denen Dinge wie die Zahlung von Militärgehältern, Rentenleistungen und Zinsen auf die Staatsschulden gehören), verkauft das Finanzministerium Anleihen an Investoren auf der ganzen Welt.

Da die US-Regierung im Allgemeinen Haushaltsdefizite aufweist (d. h. sie gibt mehr aus, als sie an Steuereinnahmen einnimmt), muss die Schuldenobergrenze regelmäßig angehoben werden, um zusätzliche Kredite aufnehmen zu können. Folglich steigt die Staatsverschuldung.

Die Herausforderung besteht darin, dass es sich bei der Schuldenobergrenze um einen nominalen Wert handelt – derzeit 31,4 Billionen US-Dollar –, der im Zuge des Wirtschaftswachstums kontinuierlich angepasst werden muss.

Was passiert, wenn die Obergrenze gerissen wird?

Wenn die Höhe der ausstehenden Schulden die Schuldengrenze erreicht, könnte man meinen, dass sich daraus schnell eine harte Frist ergibt, die eingehalten werden muss. Bei einer verbindlichen Schuldenobergrenze wäre das Finanzministerium mit einer Situation konfrontiert, in der es nicht mehr über genügend Mittel verfügt, um alle seine Verpflichtungen fristgerecht zu erfüllen.

An dieser Stelle kommen "außerordentliche Maßnahmen" ins Spiel. Sollte der Kongress die Schuldenobergrenze nicht anheben, würde das Finanzministerium diese Maßnahmen nutzen, um die Regierung vorübergehend unter der Schuldenobergrenze zu halten, vor allem durch den Stopp von Investitionen in ausgewählte staatliche Fonds. Auf diese Weise wird ein Spielraum unter der Schuldenobergrenze geschaffen, der es dem Finanzministerium ermöglicht, sich mehr Geld von der Öffentlichkeit zu leihen.

Das Risiko besteht darin, dass man sich nicht auf eine neue Obergrenze einigen kann, was zu einem technischen Zahlungsausfall der US-Regierung führen könnte. US-Finanzministerin Janet Yellen sagte vor kurzem, dass ein Scheitern der Anhebung der Schuldenobergrenze zu einem "steilen wirtschaftlichen Abschwung" führen würde, und sie wiederholte eine frühere Warnung, dass dem Finanzministerium bis Juni möglicherweise keine Mittel mehr zur Begleichung seiner Schuldenverpflichtungen zur Verfügung stehen.

Bis es so weit ist, wird ein großer Teil des Prozesses politisches Theater sein. Es gibt viel zu spekulieren: über die Details der Schuldenobergrenze, die Verhandlungstaktik, die Schuldigen und die endgültige Lösung.

Aber es gibt auch einen evidenzbasierten Ansatz, der sich an historischen Präzedenzfällen orientiert. Er wird keine Gewissheit bringen, aber er kann für mehr Klarheit sorgen.

Haben die USA die Obergrenze zuvor schon einmal gerissen?

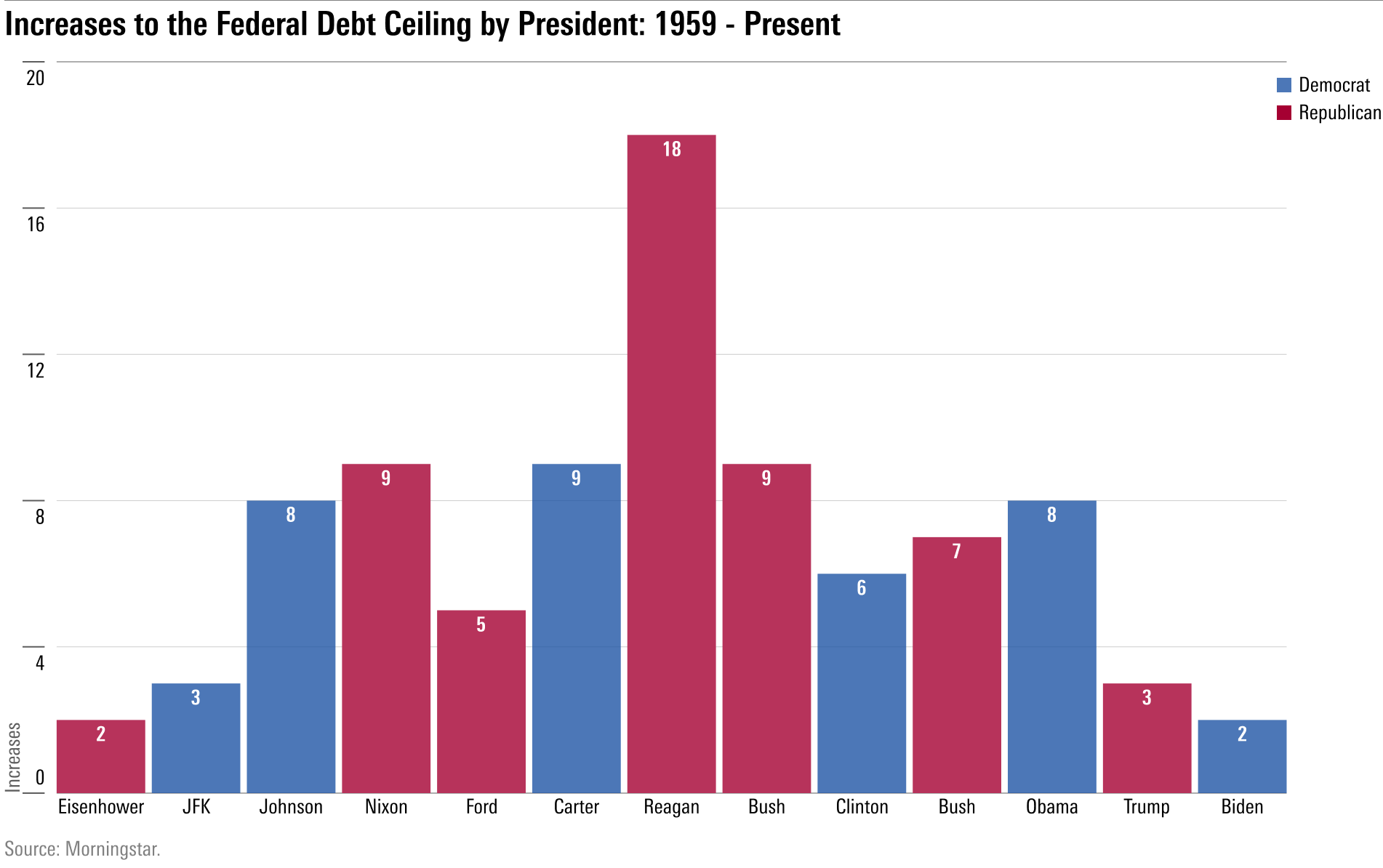

Sie wird Obergrenze genannt, aber sie wird ständig geändert. Beide politischen Parteien, Demokraten wie Republikaner, haben die Obergrenze in der Vergangenheit schon einmal angehoben. Seit 1959 hat dies jeder Präsident getan. Seit der Amtszeit von Präsident Eisenhower wurde die Schuldenobergrenze 89 Mal angehoben.

In den letzten 60 Jahren wurde die Schuldenobergrenze 53 Mal unter republikanischen und 36 Mal unter demokratischen Präsidenten angehoben. Es ist ein so regelmäßiges Ereignis, dass wir wahrscheinlich bald Nummer 90 erwarten können.

Was passiert, wenn die Kreditwürdigkeit der USA herabgestuft wird?

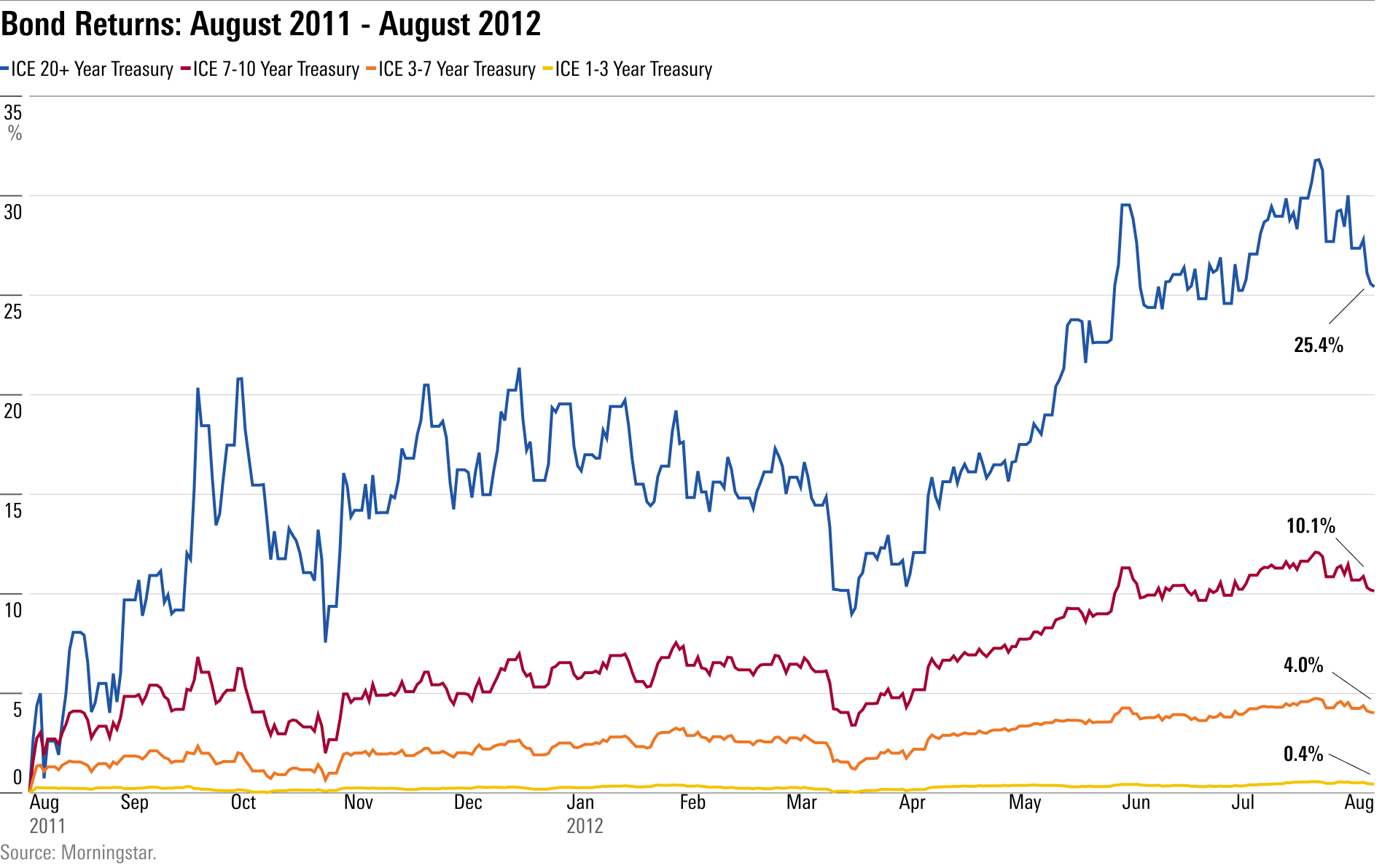

Standard & Poor's stufte die Kreditwürdigkeit der USA 2011 herab, was die Märkte schockte. Doch die Entwicklung verlief anders als von vielen beürchtet. Dies sind die Renditen verschiedener Anleihenindizes ein Jahr nach der Herabstufung.

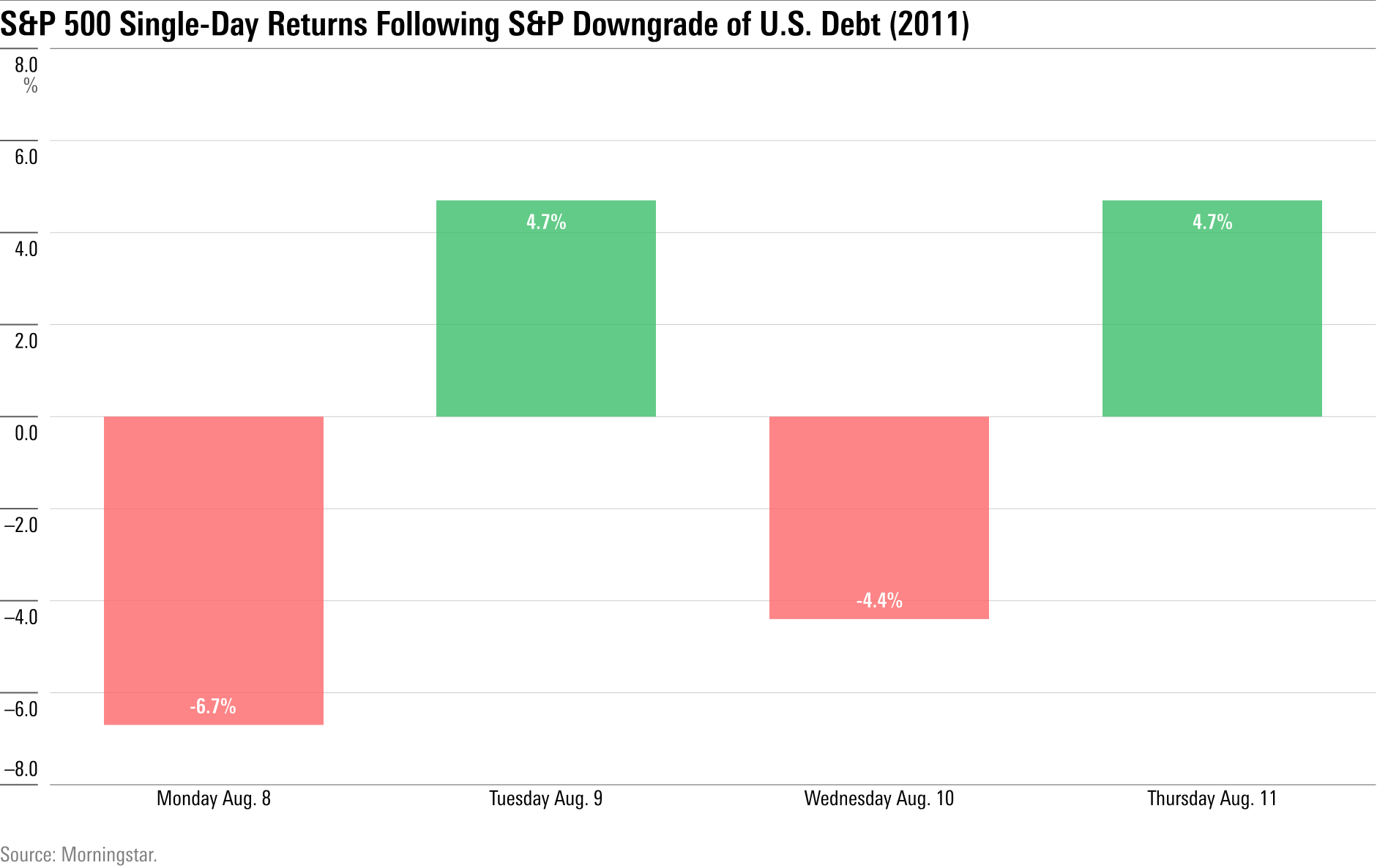

Trotz der Herabstufung zogen die Anleihekurse an und die Zinssätze sanken. Bei den Aktien war die Lage wesentlich schwieriger. Die Herabstufung wurde am Freitag, 5. August 2011, nach Börsenschluss bekannt gegeben. In der darauffolgenden Woche erlebte der Markt ein Auf und Ab.

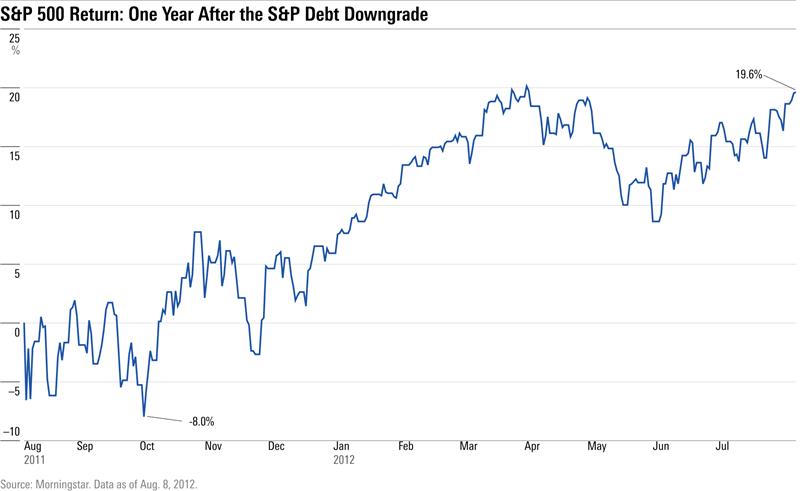

Bis Oktober 2011 – nur drei Monate nach der Herabstufung – war der S&P 500 um 8 % gefallen, doch es folgte eine deftige Rallye. Ein Jahr später lag der S&P fast 20 % höher.

Was passiert, wenn die US-Regierung zahlungsunfähig wird?

Wenn der Kongress das Schuldenlimit nicht aussetzt oder anhebt, würde das Finanzministerium wahrscheinlich der Begleichung seiner Verpflichtungen Priorität einräumen und gleichzeitig die diskretionären Ausgaben einschränken.

Das Ergebnis lässt sich nicht mit Sicherheit vorhersagen, aber es würde wahrscheinlich ein schwieriges wirtschaftliches Umfeld mit mehr Volatilität auf den Finanzmärkten schaffen. Diese Aussicht ist zwar beunruhigend, erscheint aber auch unwahrscheinlich, da seit 1959 bereits 89 Mal ein Kompromiss in dieser Situation erzielt wurde.

31 Billionen Dollar im Kontext

Ein Großteil des politischen Streits um die Schuldenobergrenze dreht sich darum, wie hoch die ausstehenden Schulden der USA sind.

Die Staatsverschuldung ist explosionsartig angestiegen: 2011 betrug sie 15 Billionen Dollar, heute liegt sie bei 31 Billionen Dollar. Sie hat sich in etwas mehr als 10 Jahren also verdoppelt. Wenn man diesen Datenpunkt isoliert betrachtet, könnte man annehmen, dass sich die USA in einer Schuldenspirale befinden.

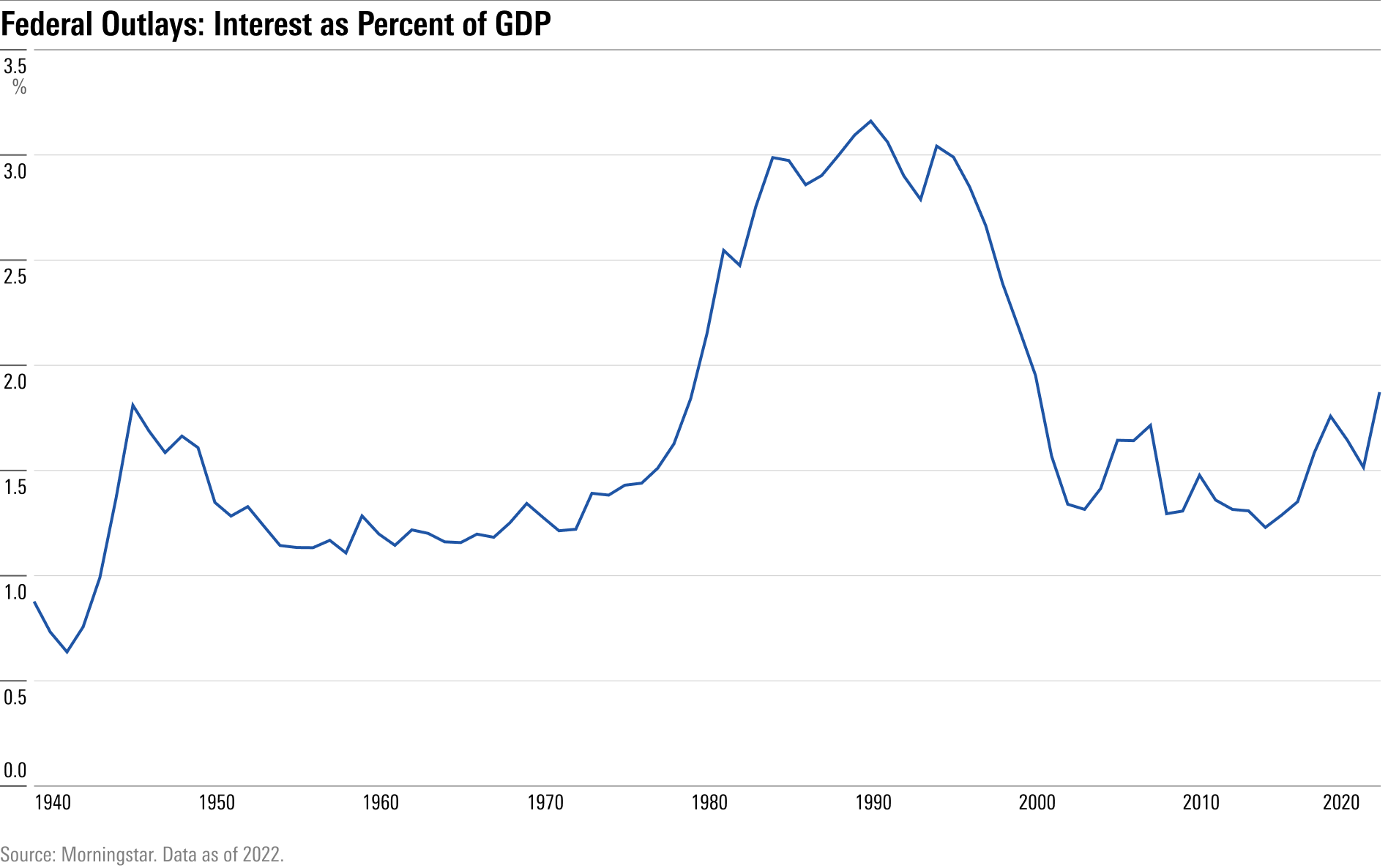

Aber Zahlen - vor allem wenn sie so groß sind - haben Nuancen. Eine Möglichkeit, die Gesamtverschuldung zu betrachten, besteht darin, die Zinsen, die die US-Regierung für ihre Schulden zahlt, als Prozentsatz des Bruttoinlandsprodukts zu messen.

So betrachtet sind die Zinszahlungen für Schulden heute viel niedriger als in den 1980er oder 1990er Jahren. Auch wenn die Verschuldung erheblich gestiegen ist, können sich die USA die Zahlungen immer noch leisten.

In den 1980er und 1990er Jahren war die gesamte Verschuldung zwar geringer, aber die Zinsen waren damals höher und die Wirtschaft war auch kleiner. Im Jahr 2011 betrug das BIP der USA 15 Billionen Dollar. Heute sind es mehr als 26 Billionen Dollar.

Sollten Anleger also besorgt sein?

Ist die Schuldenobergrenze für Portfolioentscheidungen von Bedeutung? Die Antwort hängt vom Zeithorizont ab.

Wenn ein Anleger die nächsten sechs Monate im Blick hat: das Durcheinander dürfte die Richtung des Marktes bis zum Jahresende beeinflussen.

Bei einem mehrjährigen oder längeren Zeithorizont können sich die Anleger damit trösten, dass die Fälle, in denen sich die USA ihrer Schuldenobergrenze nähern, nur Fußnoten in der Marktgeschichte sind. Sie können sich stattdessen auf langfristige Investitionen konzentrieren und mögliche kurzfristige Rückschläge in Kauf nehmen.

Wenn Menschen den politischen Prozess um die Schuldenobergrenze verfolgen wollen, weil sie ihn interessant finden oder das Spektakel genießen, können sie das natürlich tun. Aber aus der Sicht eines Anlegers muss das nicht sein.

Investoren sollten sich auf das konzentrieren, was sie kontrollieren können. Sie haben keine Kontrolle über die Politik, die Steuerpolitik, die Wirtschaft oder die Abfolge der Marktrenditen. Aber sie können sich Ziele setzen, ihre Vermögensaufteilung beibehalten, die Kosten kontrollieren und ihre Emotionen im Zaum halten.

Zugegeben, es ist interessanter, über Politik zu debattieren, als darüber nachzudenken, was Anleger kontrollieren können. Aber die richtigen langweiligen Entscheidungen zu treffen, kann einen großen Unterschied ausmachen.

Der Artikel erschien zuerst am 15. Mai auf Morningstar.com und wurde übersetzt.