Laut unserer gerade veröffentlichten “Global Investor Portfolio Study” gibt es ihn nicht – den Durchschnittsanleger. Vielmehr unterscheidet sich das übliche Anlageverhalten je nach Markt und Region erheblich - nicht nur in Bezug auf die Risikobereitschaft der Anleger, sondern auch in Bezug auf die Wahl der Anlageprodukte, Home Bias oder Bedeutung von Nachhaltigkeit.

Laut unserer gerade veröffentlichten “Global Investor Portfolio Study” gibt es ihn nicht – den Durchschnittsanleger. Vielmehr unterscheidet sich das übliche Anlageverhalten je nach Markt und Region erheblich - nicht nur in Bezug auf die Risikobereitschaft der Anleger, sondern auch in Bezug auf die Wahl der Anlageprodukte, Home Bias oder Bedeutung von Nachhaltigkeit.

Allerdings: eine gewisse Home Bias, also eine starke Ausrichtung auf den Heimatmarkt, ist in allen Ländern verbreitet. Zusätzlich zu den traditionellen Ursachen wie Vertrautheit, Zugangsmöglichkeiten und Vermeidung von Währungsrisiken gibt es oft weitere Gründe, wie etwa die Größe der heimischen Aktien- und Anleihemärkte, mögliche Kapitalverkehrskontrollen und Steuervorteile.

Zudem zeigt sich, dass Anleger risikobereiter sind, wenn sie schon früh im Leben zu investieren beginnen. Deutlich wird das vor allem in Märkten, in denen eine beitragsorientierte Altersvorsorge vorherrscht. Dies trifft insbesondere auf Märkte wie Australien, Neuseeland, das Vereinigten Königreich und die USA zu.

Im Gegensatz dazu sind die Anleger in Ländern mit leistungsorientierten Altersvorsorgesystemen („Defined Benefit“), einer allgemeinen Gesundheitsversorgung und einem umfassenden Sozialversicherungsnetz meist konservativer und gehen ein geringeres Aktienmarktrisiko ein. Dazu gehören Länder wie Deutschland, Frankreich und Japan. Allerdings gibt es in diesen Ländern auch ein wachsendes Bewusstsein für die Anfälligkeit der öffentlichen Finanzen und Rentensysteme. Die private Altersvorsorge gewinnt dadurch an Stellenwert.

Der Trend zu beitragsorientierten Rentenkonten hat sich auch auf die Beliebtheit der Anlagemöglichkeiten ausgewirkt und dazu geführt, dass Investmentfonds zum dominierenden Anlageinstrument geworden sind. Dies ist der Fall bei 401(k) in den USA, KiwiSaver in Neuseeland und Superannuation in Australien.

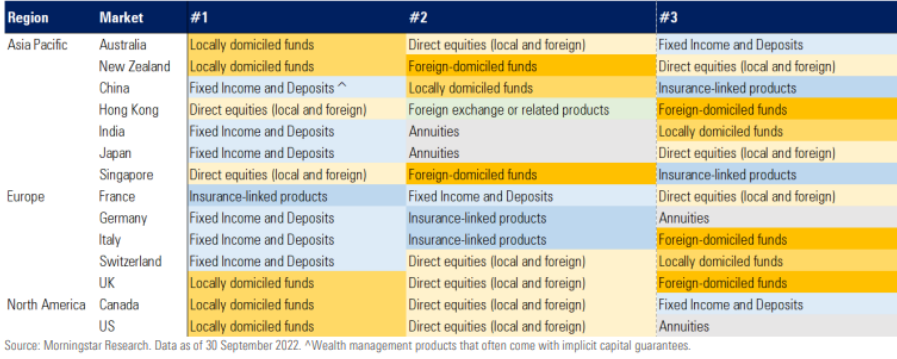

Doch unsere Studie zeigt auch, dass es viele andere Märkte gibt, in denen Investmentfonds nur die zweite Geige spielen. In Asien etwa sind direkte Aktien beliebt, gefolgt von einer Vielzahl von Produkten. Einige Beispiele: Anleger in Hongkong setzen häufig auf Devisen, während japanische Portfolios Annuitäten enthalten und indische Anleger eher auf festverzinsliche Anlagen als auf Fonds setzen. In Europa indes finden sich in den Portfolios häufig verschiedene Arten von Bargeld und festverzinslichen Anlagen sowie Versicherungsprodukte.

Immobilien spielen weltweit eine wichtige Rolle bei den persönlichen Finanzen. Sie machen in der Regel den größten Teil des Vermögens an nichtfinanziellen Vermögenswerten aus und sind der Hauptgrund dafür, dass Anleger hohe Schulden aufnehmen, insbesondere in hoch verschuldeten Märkten wie Australien, Kanada, China, Hongkong und Neuseeland.

Europäische Anleger ziehen es vor, ihr Vermögen durch Immobilien aufzubauen statt am Finanzmarkt. Und in Indien sind nichtfinanzielle Anlagen wie Immobilien und Gold - oft in physischer Form - beliebter als Aktien und Fonds.

Das Thema Nachhaltigkeit spielt vor allem in Europa eine große Rolle, die Region Asien-Pazifik hängt indes hinterher.

Für die Studie hat Morningstar die Statistiken für 14 wichtige Vermögensmärkte durchforstet, die alle wichtigen Regionen sowie die beiden größten Schwellenländer China und Indien repräsentieren.

Schweiz: etabliertes Wealth Management

Die Schweiz ist einzigartig durch ihren hohen Anteil vermögender Privatpersonen und, weil sie ein beliebtes Ziel für ausländische Investitionen ist. Entsprechend etabliert ist die Wealth Management Branche.

Allerdings: „Obwohl die Schweiz über eine langjährig etablierte und auch von ausländischen Investoren geschätzte Wealth Management Branche verfügt, haben viele Anleger keinen Zugang zu einer qualitativ hochwertigen Finanzberatung und ganzheitlichen Portfoliokonstruktion unter Berücksichtigung aller Vermögenswerte und langfristigen Ziele“ sagt Shannon Kirwin, Associate Director of Manager Research bei Morningstar.

Dies zeigt sich zum einen in der hohen Home Bias in der Geldanlage, zum anderen aber auch in der hohen Quote von Bargeld in der Vermögen der Haushalte (etwa 30%).

Während einige Großbanken Kunden beratungsbasierte Gebührenstrukturen anbieten, werden viele Anleger immer noch von Bankberatern betreut, die durch Verkaufsprovisionen Anreize für den Kauf von "Trendprodukten" haben.

Die Portfolios der Schweizer sind vor allem auf das Sparen fürs Alter ausgerichtet, hat Kirwin zudem beobachtet. Wie in vielen Ländern der Welt basiert auch das Schweizer Altersvorsorgesystem auf drei Säulen: staatliche, berufliche und private Vorsorge. Der Großteil der Ersparnisse eines typischen Schweizer Anlegers wird in einer so genannten betrieblichen Pensionskasse der „zweiten Säule“ gehalten, die oft intransparent und unflexibel ist. Als Teil der dritten Säule können Schweizerinnen und Schweizer zudem in private Vorsorgeprodukte investieren. Allerdings ist die Attraktivität dieser Vehikel aufgrund der hohen Gebühren und geringen Auswahl begrenzt.

Der Großteil der Ersparnisse eines typischen Schweizer Anlegers wird in einer betrieblichen Pensionskasse der so genannten "zweiten Säule" gehalten, die oft intransparent und unflexibel ist. Arbeitnehmer müssen einen Mindestprozentsatz ihres Einkommens in eine vom Arbeitgeber ausgewählte Pensionskasse einzahlen, der bis zu 6,7% betragen kann.

Freiwillige Beiträge sind gern gesehen, und da sie von der Einkommensteuer absetzbar sind, entscheiden sich die meisten Arbeitnehmer hierfür. Der typische Beitragssatz liegt bei 12,5%. Es gibt in der Schweiz rund 1.500 unabhängige Pensionskassen, deren Angebote in Form und Ausgestaltung sehr unterschiedlich sind.

Im Rahmen der dritten Säule können in der Schweiz lebenden Personen zusätzlich in Altersvorsorgeprodukte auf dem privaten Markt investieren. Privatpersonen können jährlich bis zu 6.883 CHF steuerfrei in sogenannte "3a"-Anlageformen einzahlen, die in der Regel aus Mischfonds oder Lebensversicherungsprodukten bestehen. Rund ein Drittel der Schweizer Steuerpflichtigen besitzt so ein Produkt zusätzlich zur regulären Vorsorge.

Nach Angaben der Schweizerischen Nationalbank wurden im Jahr 2021 rund 50% des gesamten Haushaltsvermögens in Immobilien gehalten. Allerdings sind nur etwa 40% der Schweizerinnen und Schweizer Wohneigentümer, da hohe Anforderungen an Eigenkapital und Einkommen den Zugang zum Immobilienmarkt einschränken.