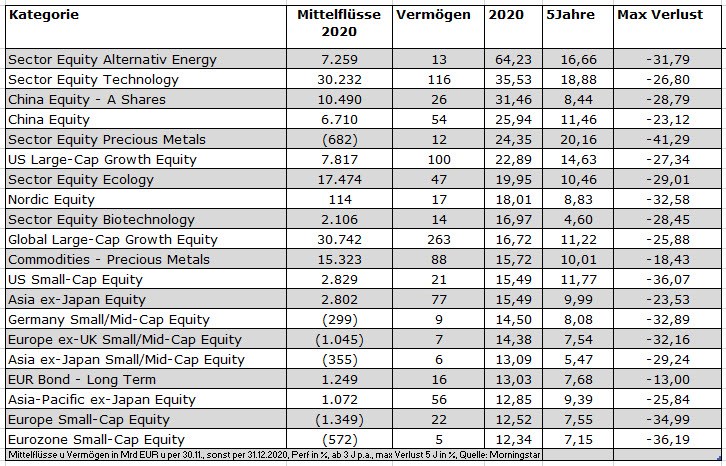

Aktienfonds für alternative Energien sind die Königskategorie des Jahres 2020. Mit einer Performance von durchschnittlich gut 64% (alle Renditeangaben in Euro) waren diese Fonds einsame Spitze in Europa. An zweiter Stelle folgten Sektorfonds für Technologie-Aktien mit einem Plus von 35,5%. Weit oben sind auch Aktienfonds vertreten, die in chinesischen Festlandsaktien investieren, also in Unternehmen, die an den Börsen Shanghai und Shenzhen notiert sind. Sie erzielten ein Plus von gut 31%. Es folgen China-Fonds, die ihren Schwerpunkt an der Börse in Hongkong haben. Sie erzielten ein Plus von durchschnittlich 26%.

Die Liste der 20 besten Fondskategorien* zeigt spektakuläre Gewinner, die wohl kaum ein Investor im Frühjahr 2020 so hatte kommen sehen. Ein Blick über die untere Tabelle zeigt, dass die Themen China, Technologie bzw. Growth, Klima- und Ökofonds sowie Edelmetalle die Gewinner-Themen des Jahres waren. Auffällig ist dagegen, dass sich europäische Fondskategorien nur in homöopathischen Dosen in der Liste der Top-Fondskategorien finden – wenn, dann sind es Nebenwerte, die reüssieren konnten. Das war noch im ersten Quartal fast undenkbar angesichts der hohen Kursverluste bei kleinen Unternehmen bei Ausbruch der Corona-Krise.

Insgesamt konnten 165 europäische Fondskategorien das vergangene Jahr, das für viele Asset Klassen im ersten Quartal einen Alptraum für Investoren erwarten ließ, mit einem Plus beenden.

Ein Blick auf die Mittelflüsse zeigt, dass Anleger in etlichen Fällen auf die Gewinner gesetzt haben. Im vergangenen Jahr haben Fonds-Investoren in großem Stil in Technologie- und Wachstums-Aktienfonds investiert, wie die untere Tabelle zeigt. Die hohen Zuflüsse in China-Aktienfonds deuten ferner an, dass Anleger die Wachstumslokomotive der Weltwirtschaft nunmehr eher als Basisinvestment denn als exotische Beimischung im Portfolio erachten.

Tabelle: Die 20 größten Gewinner 2020 auf Fonds-Kategorie-Ebene

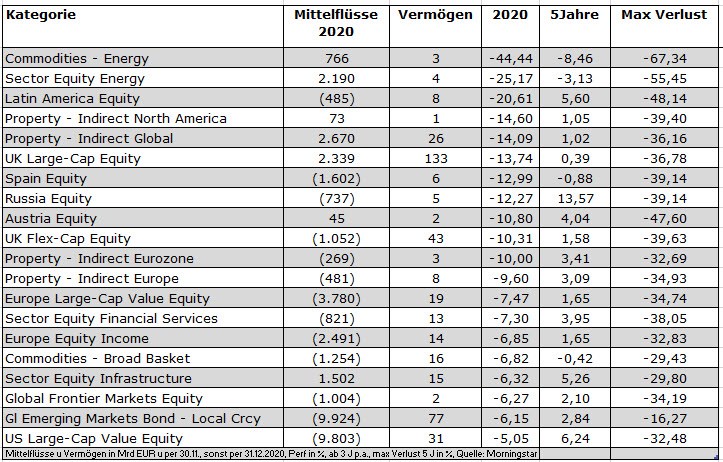

Blicken wir nun auf die Verlierer des abgelaufenen Jahres, von denen es viele gab. Genauer gesagt beendeten 122 Fondskategorien das Jahr 2020 mit einem Verlust. Die schlechteste Bilanz fiel bei Energie-Fonds aus, die typischerweise die Preise von Brent- und WTI-Futures abbilden. Sie verloren im Schnitt gut 44%. Investoren werden sich mit Grausen an die Tage im April erinnern, als im Zuge des Nachfrageeinbruchs beim Öl die Preise für Öl-Futures zeitweise in negativem Terrain notierten.

Die Verluste bei Energie-Aktienfonds fielen zwar mit einem Minus von gut 25% geringer, aber dennoch heftig aus. Zu den prominenten Verlierern zählten 2020 auch Lateinamerika-Aktienfonds, Immobilien-Aktienfonds sowie Aktienfonds der Länder, in denen Energie (Russland, Österreich) und/oder Banken (Spanien, Großbritannien) prominent vertreten sind. Auch Dividendenfonds, die dem Value-Stil zugeordnet werden, beendeten Das Jahr mit überdurchschnittlichen Verlusten. Die Liste der 20 größten Verlierer-Kategorien* zeigt, dass europäische und auch Schwellenländer-Investments überproportional vertreten sind.

Korrespondierend mit den hohen Zuflüssen in Wachstumsfonds zeigen die hohen Abflüsse aus Value-Fonds, Fonds für Finanz-Aktien und für europäische Dividendentitel, dass sich Fonds-Anleger eher im Krisenmodus befanden und noch nicht in großem Stil auf eine konjunkturelle Erholung setzten.

Tabelle: Die 20 größten Verlierer 2020 auf Fondskategorie-Ebene

Soweit die Schlagzeilen zur Vergangenheit, die Sie vermutlich in ähnlicher Form seit Beginn des Jahres mehrfach auch an anderer Stelle zur Kenntnis genommen haben dürften. Es stellt sich die Frage, welche Bedeutung diese Zahlen für die Zukunft haben. Hierzu zwei Anmerkungen.

2021: Die Fortsetzung des vierten Quartals 2020?

Zwar wissen wir alle, dass die Ergebnisse der Vergangenheit nicht indikativ sind für die künftige Wertentwicklung. So wichtig und so richtig diese Erkenntnis ist, so sollten wir beachten, dass die Frage, ob wir uns im Jahr 2020 oder Jahr 2021 befinden, weder für die Konjunktur noch für die Börse relevant ist. Mit anderen Worten: Sollten die Rahmenbedingungen für die Kapitalmärkte in diesem Jahr konstant bleiben, dann könnte der Trend, der sich im Herbst manifestierte, seine Fortsetzung finden.

Erholt sich die Konjunktur weiter dank der Entwicklung und Anwendung von Impfstoffen gegen Covid19 und bleiben die Notenbanken bei ihrem expansiven Kurs, dann könnten die Gewinner des vierten Quartals auch künftig zu den Gewinnern zählen. Das würde bedeuten, dass die Sektoren Energie/Rohstoffe, Finanz-Aktien, Aktien für Schwellenländer und Nebenwerte gute Chancen haben, weiter eine gute Performance zu liefern.

2021: Die Fortsetzung des ersten Quartals 2020?

Doch wehe die zyklische Erholung bzw. der Optimismus der Anleger finden ein jähes Ende. Dann werden genau die zyklischen Sektoren, die jetzt auf der Sonnenseite stehen, erneut unter die Räder geraten. Dann dürften Fonds für lang laufende Staatsanleihen, Edelmetalle, Versorger- und Technologie-Aktien sowie Growth-Fonds im Allgemeinen die Produkte der Wahl sein.

Doch natürlich müssen sich Anleger nicht für eines der beiden Extreme entscheiden. Die Geschichte zeigt, dass Extremsituationen an den Märkten deutlich seltener stattfinden als ein eher unspektakuläres Geschehen, in dem die Kurse langfristig steigen. Dann dürften Anleger mit breit aufgestellten Portfolios weiterhin die Prämien ernten, die an den Kapitalmärkten zu holen sind, wobei auf der Rentenseite Diversifikationsüberlegungen an erster Stelle stehen sollten, weniger die Hoffnung auf eine weitere Spread-Einengung, die unter Umständen mehr Aktienrisiken beinhalten würden, als es dem Portfolio gut täte.

* Die Listen der Gewinner und Verlierer wurde um die Kategorien bereinigt, die typischerweise für Investoren im deutschsprachigen Raum von wenig Relevanz sind bzw. hierzulande nicht erhältlich sind, etwa skandinavische Länderfonds, Fonds für Taiwan-Aktien oder israelische Nebenwerte.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!