Die meisten Länder haben in den letzten Jahren die Bedingungen für Fondsanleger durch regulatorische Vorgaben für eine größere Transparenz schrittweise verbessert. Transparenz ist wichtig, da sie Anlegern hilft, bessere Entscheidungen zu treffen. Eine größere Offenheit steigert auch das Vertrauen in Fonds und in die Firmen, die Anlegergelder verwalten.

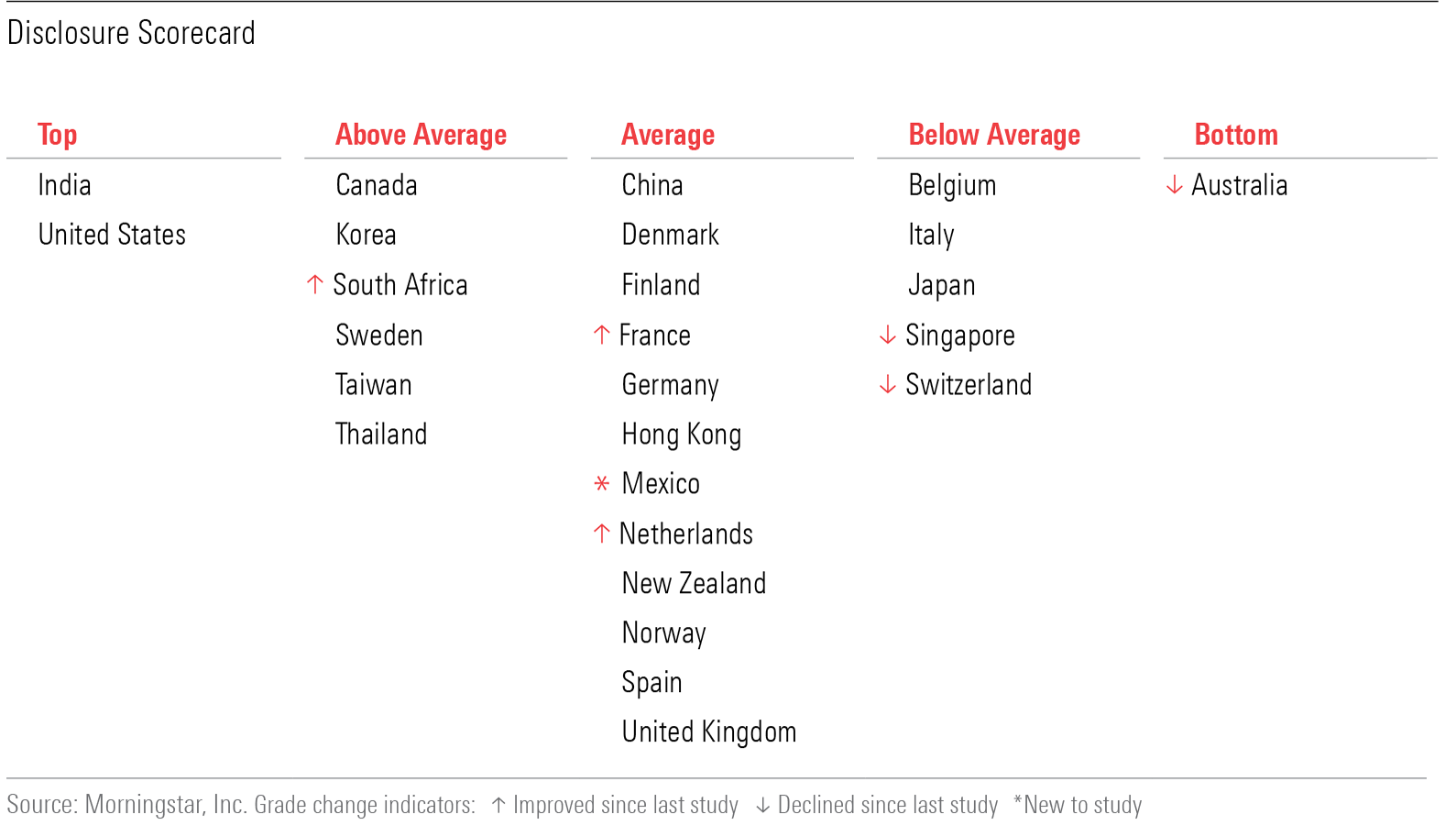

Dieser Trend zu größerer Anlagetransparenz war eines der wichtigsten Ergebnisse des Kapitels „Disclosure“ (Offenlegung) aus der Morningstar-Studie „2020 Global Investor Experience“. Wie weiter unten ausgeführt wird, erhielten Indien und die USA die höchsten Gesamtnoten für Transparenz. Australien erhielt dagegen die schlechtesten Noten.

Grafik: 26 Fondsmärkte in der Transparenz-Übersicht

Wir haben anhand vier Punkte die zentralen Erkenntnisse der Anlegerstudie herausgearbeitet:

1. Das Vereinigte Königreich hat mit seinem „Assessment of Value Report“ einen neuen globalen Standard im Bereich der Offenlegung gesetzt. Diese neue Regel beantwortet die zentrale, ob ein Fonds die Gebühren wert ist, die er Anlegern in Rechnung stellt. Die Fondsgesellschaften in Großbritannien werden verpflichtet, die Angemessenheit ihrer Gebühren regelmäßig zu bewerten und öffentlich offenzulegen. Diese wichtige Regulierung der Aufsichtsbehörde „Financial Conduct Authority“, die im September 2019 in Kraft getreten ist, deckt sieben Bereiche ab, darunter Gebühren, Performance, Skaleneffekte und Kostenunterschiede zwischen den Anteilsklassen eines Fonds. Britische Fondsanleger werden nicht nur von der verstärkten Offenlegung in diesem Bericht profitieren, sondern auch von den damit verbundenen Impulsen für Gebührensenkungen bei ausgewählten Fonds.

2. Transparenz zu Nachhaltigkeitsfaktoren und zur allgemeinen Produktverantwortung (Stewardship). Hier geht es um die standardisierte Offenlegung von Informationen zu Fonds, um Anlegern das Verständnis und den Vergleich von Produkten zu erleichtern. Die beste Praxis ist, dass ein Markt über eine ESG-relevante Regulierung und einen Stewardship-Kodex verfügt. Das soll Anlegern Gewissheit über die selbstdeklarierten „grünen“ Referenzen und Stewardship-Aktivitäten der Fondsanbietern verschaffen. Weltweit sind derzeit zahlreiche Gesetze in Vorbereitung, um diese standardisierte Offenlegung zu ermöglichen. Solche Regeln sollten dazu beitragen, dass Greenwashing - also die Verwendung von ESG-Aussagen im Fondsmarketing, ohne dass ESG-Prinzipien tatsächlich die Anlageentscheidungen leiten - für Fondsanleger kein großes Problem mehr darstellt. Nach dem bisherigen Stand der Dinge ist Europa in diesem Bereich am weitesten vorangeschritten, wobei Schweden bei ESG-Offenlegungsstandards führend ist. Außerhalb Europas findet sich auf der Website der Hongkonger Aufsichtsbehörde eine Liste grüner Fonds - ein Beispiel für eine einfache, aber wirkungsvolle Initiative, die es Anlegern erleichtert, Fonds zu identifizieren, die die angegebenen ESG-Anforderungen erfüllen. Die USA hinken in diesem Bereich hinterher, da es keine spezifischen ESG-Kennzeichnungspflicht oder -Standards gibt.

3. Die Aufsichtsbehörden weltweit fordern, dass Fondsanbieter eine vollständige und zeitnahe Offenlegung der Portfoliobestände ihrer Fonds vornehmen. Prominente Ausnahme ist hier Australien. Fondsanleger haben ein Recht darauf zu erfahren, wie ihr Geld investiert wird. Wenn Anleger z. B. ein Engagement in fossilen Brennstoffen vermeiden wollen, benötigen sie Daten zu den Wertpapieren, die in ihren Fonds enthalten sind, um diese Transparenz zu gewährleisten. Idealerweise sollten die vollständigen Portfoliodaten auf einer zentralen Website öffentlich zugänglich sein, etwa bei einem Branchenverband oder einer Aufsichtsbehörde. Erfreulicherweise befolgen neun Märkte in dieser Studie diese Praxis, während 12 weitere Märkte Daten zu den Portfoliobeständen auf den Websites der Vermögensverwalter verfügbar haben. Australien hingegen steht mit dem schwächsten Offenlegungsregime der 26 in dieser Studie untersuchten Märkte allein da. Australien ist der einzige Markt, in dem die Offenlegung von Portfoliobeständen nicht vorgeschrieben ist. Im Gegensatz dazu setzen Mexiko und Indien Maßstäbe. Hier werden die Portfoliobestände von Fonds monatlich offengelegt. Mexiko ist der einzige Markt in dieser Studie, der eine wöchentliche Offenlegung der wesentlichen Portfoliopositionen verlangt. Die Vorschriften in Indien wurden im Oktober 2020 aktualisiert und schreiben vor, dass festverzinsliche Fonds die vollständigen Portfoliobestände zweiwöchentlich innerhalb von fünf Tagen über eine herunterladbare Excel-Tabelle offenlegen müssen.

4. Anleger sollten wissen, wer ihr Geld verwaltet und wie diese Personen entlohnt werden. Dieser Punkt steht im Einklang mit einem zunehmenden Fokus auf Governance-Praktiken. Wir halten es für ungerecht, dass Fondsanleger keine Informationen über die Personen erhalten, die ihr Geld verwalten, die den Informationen entsprechen, die Aktionäre über die Personen an der Spitze der Unternehmen erhalten, in die sie investieren. Anleger müssen die Namen der Portfoliomanager kennen und wissen, wann ihre Amtszeit begann, um zu wissen, wer für die Strategie und die Performance eines Fonds in verschiedenen Zeiträumen verantwortlich ist, und auch um zu wissen, ob die Manager eines Fonds häufig wechseln oder langfristig im Amt sind. Nur 12 der 26 Märkte in dieser Studie verlangen, dass der Name und die Amtszeit zumindest des leitenden Portfoliomanagers in den Fonds-Informationsblättern aufgeführt werden, und nur sechs verlangen die Offenlegung der Vergütungsstrukturen der Manager. Indien geht in dieser Hinsicht am weitesten; es ist der einzige Markt, der die Offenlegung der Höhe der Managervergütung verlangt. Zusammen mit Indien weisen die USA die weltweit besten Praktiken für die Offenlegung der Namen von Portfoliomanagern, Fondsbesitz und Vergütungen auf.

Das Kapitel „Offenlegung“ ist der dritte und letzte Abschnitt der „2020 Global Investor Experience Study“. Die vorangegangenen Kapitel befassen sich mit den Themen Gebühren und Kosten sowie Regulierung und Besteuerung.

Die vollständige Analyse zu Fonds-Transparenz weltweit können Sie hier herunterladen.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!