Salopp gesagt liegt die größte Gefahr an den Kapitalmärkten aktuell darin, dass sich Anleger vor lauter Optimismus selbst ein Bein stellen. An der Schwelle zum neuen Jahr zeichnen Kapitalmarktexperten in einem fast beängstigenden Gleichklang ein rosiges Bild der Zukunft. Der Sieg des Demokraten Joe Biden bei der US-Präsidentschaftswahl trug wesentlich zur Entspannung bei, vor allem gaben jedoch positive Impfstofftests bei Pfizer/Biontech und Moderna den Kursen Auftrieb. Viele Marktteilnehmer gewannen im Laufe des Novembers an Zuversicht, dass ein Schutz gegen das Corona-Virus und damit eine Rückkehr der Weltwirtschaft zur Normalität im nächsten Jahr bevorstehen könnte.

Im November gewannen die Bullen die Oberhand

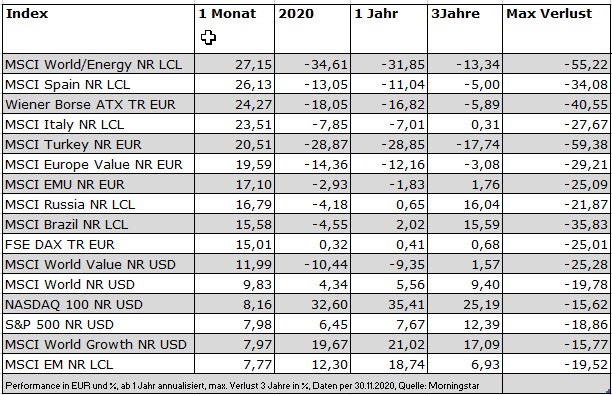

Was passieren kann, wenn die Konjunkturoptimisten die Oberhand gewinnen, zeigt die Liste der Gewinner im November. Der MSCI Branchenindex für Energiewerte zog (Euro-basiert) um gut 25 Prozent an. Die Länder-Indizes von Spanien, Italien und Österreich, die allesamt banken- und/oder Rohstoff-lastig sind, konnten ebenfalls um rund ein Viertel zulegen. Auch Schwellenländer-Indizes, etwa für Aktien aus der Türkei, Brasilien oder Russland zählten zu den großen Gewinnern.

Das gilt auch für Nebenwerte und insbesondere Value-Aktien. Die Lichter schossen im November europäische Small Value Aktien mit einem Plus von knapp 33 Prozent aus. Auch die im Morningstar Europe Index vertretenen Mid Value und Large Value Titel legten mit 29 bzw. 24 Prozent kräftig zu. Zum Vergleich: Bei Growth-Aktien, die häufig weniger konjunktursensitiv sind, belief sich das November-Plus auf knapp neun Prozent; Growth-Nebenwerte stiegen durchschnittlich zwischen elf und 13 Prozent.

Tabelle: Die November-Performance ausgewählter Indizes

Es gibt prominente Verfechter im Bullenlager. Goldman Sachs hat etwa in diesen Tagen prognostiziert, dass der US-Leitindex S&P500 bis Ende 2021 vom heutigen Niveau aus noch einmal um gut 20 Prozent steigen könnte. Auch wenn die meisten anderen US-Großbanken konservativer rechnen, sehen auch sie mehrheitlich einen ordentlichen einstelligen Anstieg von US-Aktien für 2021. Der Optimismus gilt längst nicht nur für US-Aktien, sondern für Dividendentitel weltweit.

Auch Vermögensverwalter, von Natur aus Optimisten, sehen in den US-Wahlen und den Fortschritten bei der Impfstoffentwicklung „Wendepunkte“, wie es BlackRock-Kapitalmarktstratege Felix Herrmann formuliert. Sie versprächen eine „Zukunft mit mehr Gesundheit, mehr Einigkeit, mehr Gerechtigkeit, mehr Wachstum und vor allem: mehr Planbarkeit“.

Paradoxerweise scheinen die US-Wahlen dabei wie nach dem Drehbuch eines Aktien-Investors verlaufen zu sein. Zwar konnten die Demokraten das Weiße Haus erobern, nicht jedoch den Senat, wo aller Voraussicht nach die Republikaner weiterhin die Mehrheit stellen werden. Das bedeutet, dass die künftige Biden-Administration wohl kaum an der Steuerschraube wird drehen können, da für die geplante Erhöhung der Unternehmenssteuern die Zustimmung des Oberhauses nötig wäre. Die Zustimmung zu einer Steuererhöhung durch den GOP-dominierten Senat gilt jedoch als ausgeschlossen.

Value-Rally im November: Alles nur ein Strohfeuer?

Auch die größte deutsche Fondsgesellschaft DWS erwartet, dass sich die Weltwirtschaft nach dem Rekord-Einbruch in diesem Jahr ebenso rasant wieder erholen wird. Wie Stefan Kreuzkamp, Chefanlagestratege der DWS, bei der Präsentation des Marktausblicks für 2021 prognostizierte, wird die Wirtschaftsleistung weltweit in weniger als drei Jahren das Niveau von vor der Covid-19-Krise erreichen. Entsprechend sei 2021 mit einer Fortsetzung der aktuellen Kursrally an den Aktienmärkten zu rechnen.

Noch optimistischer gibt sich die britische Fondsgesellschaft Columbia Threadneedle. „Angesichts des starken Wirksamkeitsprofils der Impfstoffe von Moderna und anderen Pharmakonzernen hoffen wir, dass die Erholung von der Pandemie 2021 rascher verlaufen könnte, als wir zunächst angenommen hatten“, schreibt William Davies, Chief Investment Officer für die Region Europa, Naher Osten und Afrika (EMEA). Das Vor-Pandemieniveau könne bereits Anfang 2022 oder sogar Ende 2021 erreicht sein.

Und wer wären die aussichtsreichsten Gewinner unter diesem positiven Konjunkturszenario? Nun, die oben genannten Aktien-Gewinner im November haben noch viel an Boden gut zu machen, handelt es sich doch um die Branchen, Länder und Regionen, die im Zuge der Pandemie besonders stark unter dem Einbruch der Weltwirtschaft gelitten haben. Energie-Aktien notieren auch noch Ende November gut ein Drittel unter dem Niveau vom Jahresanfang. Türkei- und Brasilienaktien weisen ebenfalls ein Minus von bis zu 30 Prozent aus.

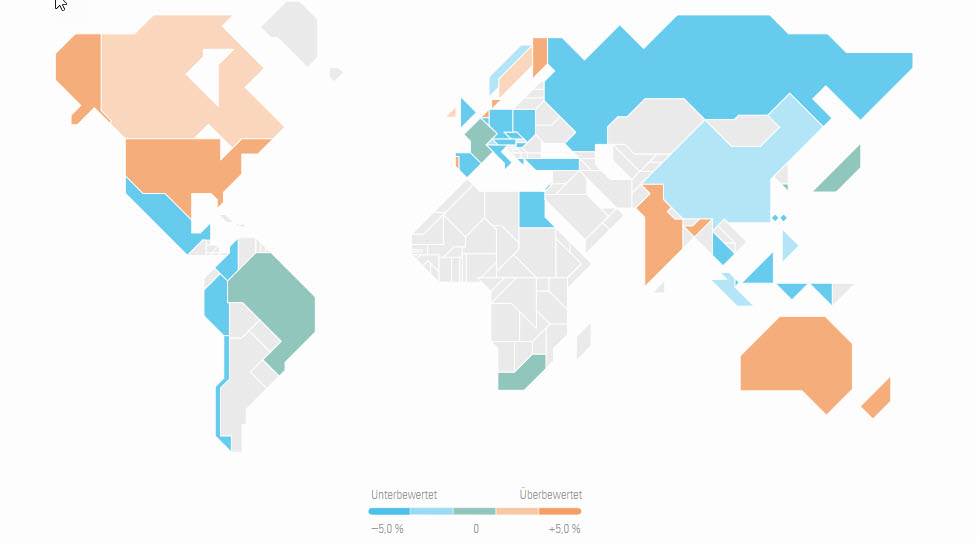

Etwas besser haben sich Eurozonen-Aktien mit einem Minus von knapp drei Prozent gehalten, und der DAX steht mit einem Miniplus von 0,3 Prozent auf dem Stand von Anfang 2020. Zum Vergleich: Der US-Leitindex S&P500 stieg in diesem Jahr aus Sicht von Euro-Investoren um knapp 6,5 Prozent; der Nasdaq-100-Index schoss sogar um fast ein Drittel in die Höhe. Das hat Folgen für die Bewertungen: Gemessen an unseren Fair-Value-Schätzungen notierten US-Aktien Anfang Dezember deutlich über ihrem fairen Wert; europäische Aktien waren dagegen zumeist unterbewertet.

Grafik: Die Bewertungen globaler Aktienmärkte am 2. Dezember 2020

Etliche Vermögensverwalter raten daher, Value-Aktien gegenüber Growth-Titel überzugewichten. So etwa Axa Investment Managers, wo man gute Chancen für einen Übergang „von einem defensiven Bullenmarkt zu einem offensiveren, zyklischen Markt“ sieht. Einen anderen Akzent setzt man bei der DWS, wo man europäischen Aktien und damit günstig bewertete Titel zunächst als Profiteure sieht. Allerdings traue man es ihnen „nur phasenweise“ zu, „Anleger zu begeistern“, wie Kreuzkamp einschränkt. Die Deutsche-Bank-Tochter favorisiert weiterhin Technologie- und Internet-Aktien und sieht hier Unternehmen aus Asien und den USA als führend.

Noch zurückhaltender gibt man sich bei Columbia Threadneedle, ein Fondsanbieter, der ohnehin eher dem Growth-Lager zugeneigt ist. Das wirtschaftliche Umfeld werde weiterhin von niedriger Inflation, niedrigem Wachstum und niedrigen Zinsen geprägt sein. Unter diesen Bedingungen würden sich Value-Aktien „langfristig kaum überdurchschnittlich entwickeln“, so Davies. Er warne daher vor einem überstürzten Engagement in Value-Aktien und Titeln mit schlechter Performance – unabhängig von den Aussichten. Hier drohten „Bewertungsfallen“.

Morningstar Investment Management findet britische Aktien gut

Unsere Kollegen von Morningstar Investment Management heben lieber langfristige Erfolgsfaktoren bei der Aktienanlage hervor. Demnach sind die beiden Variablen für erfolgreiche Investitionen immer im Blick zu behalten: den aktuellen Preis eines Vermögenswerts und seinen langfristigen fairen Wert. Die Zusammensetzung von Portfolios muss zudem immer in Einklang gebracht werden mit dem Investment-Horizont des Investors. Beim Aktien-Investments sei es darüber hinaus wichtig, eine hinreichend große Sicherheitsmarge zu veranschlagen. Dafür sei ein Rahmenwerk zur Identifizierung der Attraktivität von Assets unerlässlich.

Auch nach der Wahl sehen unsere Kollegen US-Aktien im Verhältnis zum ihrem fairen Wert als teuer an. Die größte Überzeugung hatten sie für britische Aktien. Diese Meinung wurde durch die Entwicklung im November bestätigt. Doch selbstverständlich handelt es sich hier nur um eine Momentaufnahme.

Was bedeutet das nun für das große Gesamtbild? Da die Notenbanken erst Recht in heutigen Zeiten eine sehr lockere Geldpolitik zur Stützung der Konjunktur fahren, die seitens einer expansiven Fiskalpolitik dies- und jenseits des Atlantik flankiert wird, dann fühlt man sich zu Recht an die Situation der vergangenen Jahre erinnert, als zwei Szenarien die Kapitalmarktausblicke der Banken und Fondshäuser zum Jahresende dominierten: Goldilocks und TINA.

Die Sirenengesänge von Goldilocks und TINA: Alle Ampeln auf grün?

Das Goldlöckchen-Szenario (auf Englisch: Goldilocks) leitet sich von einem englischen Märchen ab, in dem sich ein Mädchen in einem Wald verirrt, zur verlassenen Hütte der drei Bären gelangt und dort einen gerade richtig warmen Brei isst um sich dann auf das gerade richtig weiche Bett zu legen (und einzuschlafen). Man spricht von einer Goldlöckchen-Ökonomie, wenn das Wirtschaftswachstum robust, die Inflation zugleich niedrig ist und die Zinsen tief bleiben. Das ist der Stoff, aus dem eine Aktien-Hausse gemacht ist.

Unterstützung kommt dabei unverändert von den Rentenmärkten. Zwar korrigierten die Kurse sicherer Anleihen zeitgleich mit dem Kurssprung an den Aktienmärkten im November, doch jenseits eines kleinen Renditesprungs erwiesen sich die Rentenmärkte als bemerkenswert stabil. Und verharren die Anleihekurse auf hohem Niveau, sind die Renditechancen bei Anleihen begrenzt. Das wiederum führt umstandslos zum TINA-Szenario. Dieses Akronym steht für „There Is No Alternative“. Aktien sind demnach alternativlos.

Die Kombination aus niedrigen Zinsen, sehr weiten fiskalpolitischen Spendierhosen und stabilen Unternehmensgewinnen (die im dritten Quartal tendenziell positiv überrascht haben) könnten einen Kursturbo bei Aktien zünden und Anlegern in Risiko-Papieren ein gutes Jahr 2021 bescheren. Dass Investoren diesem Szenario anhängen, zeigen unsere monatlichen Mittelflussdaten. Im September, vor allem im Oktober haben Investoren erneut in ordentlichem Umfang in Risiko-Fonds investiert. Aktienfonds waren in beiden Monaten nachgefragt, und bei Rentenfonds gingen Investoren im Oktober verstärkt ins Risiko auf der Suche nach auskömmlichen Renditen. Sie gehen also mit TINA und Goldilocks auf Renditejagd.

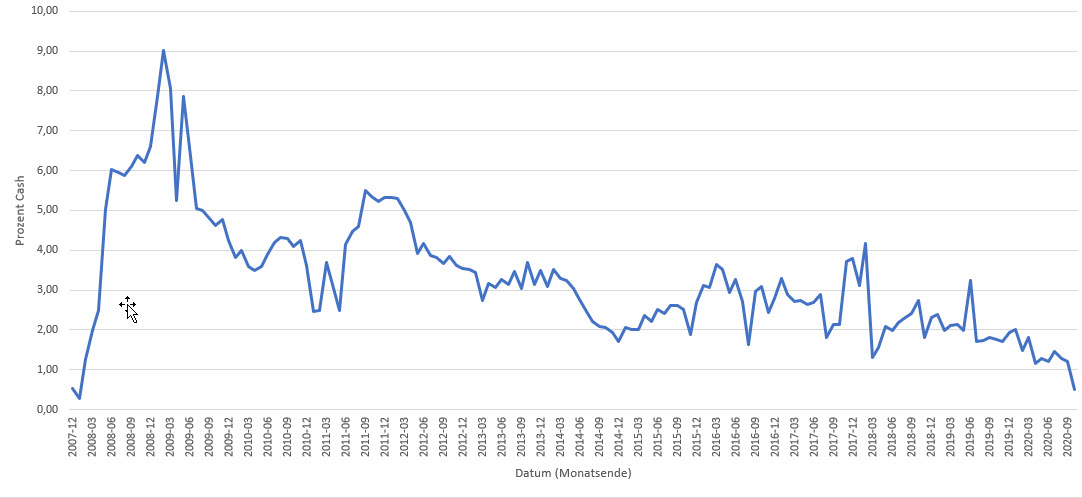

Und das fast schon undenkbare Alternativ-Szenario, also die Gefahr, dass alles anders kommt? Nun, das spielt für die allermeisten Investoren erkennbar die zweite Geige? Einige Experten halten den Gleichklang der Meinungen für bedenklich. Wenn Anleger unisono optimistisch sind, dann könnte es gut sein, so die Skeptiker, dass die meisten bereits investiert sind. Das Pulver wäre also jetzt schon verschossen. Ein Indikator dafür sind die niedrigen Cash-Quoten bei Fonds. Die Barquoten global anlegender Aktienfonds bewegten sich bereits per Ende Oktober auf dem niedrigsten Niveau seit der Finanzkrise 2007-09. Der Treibstoff für weitere Kurssteigerungen könnte also fehlen.

Grafik: Die Entwicklung der Cash-Quoten in globalen Aktienfonds seit 2007

Es könnte noch schlimmer kommen: Vielleicht haben Anleihe-Investoren am Ende Recht mit ihrer unverändert pessimistischen Sicht auf die Lage der Weltwirtschaft, die man aus den unverändert hohen Kursen ableiten könnte? Demnach könnten sich noch Unfälle auf dem Weg der Konjunkturerholung ereignen, die eine Neubewertung von Kapitalmarktrisiken erforderlich machen würden. Eine Eskalation der Pandemie, die einen erneuten Einbruch der Wirtschaft verursachen könnte, das Ausbleiben ausreichender Konjunkturstützen durch die Fiskalpolitik, die sich zögerlich zeigen könnte, die staatlichen Defizite auf immer neue Höhen zu treiben, und die damit verbundenen verheerenden Folgen für die Unternehmensgewinne. All das ist nicht weit hergeholt.

Vielleicht sollten Anleger in der Euphorie ähnlich besonnen agieren. Das hatten viele mit mutigen Käufen bereits unter anderen Vorzeichen auf dem Höhepunkt der Corona-Krise im ersten Quartal getan. Sie würden dann den Rat von Warren Buffett beherzigen, gierig sein, wenn die Anderen Angst haben und Angst haben, wenn sie gierig sind. Und auch wer die Argumente der Bullen folgt, sollte nicht alles auf die eine Karte setzen. Mögen die Sirenengesänge von Goldilocks und TINA noch so verführerisch klingen.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!