Pimco Income, Templeton Global Bond, Carmignac Patrimoine, BGF Global Allocation, Fidelity European Growth Fund: Die Namen dieser Fonds sind Legende. In ihnen spiegelt sich die Geschichte des europäischen Fondsmarkts dieses Jahrtausends wider. Wir haben die Geschichte über Aufstieg und Abstieg der großen Fonds am Markt Revue passieren lassen. Doch die Königsfrage haben wir uns zum Schluss aufgespart: Wie ist die Erfahrung der Investoren mit diesen Fonds ausgefallen?

Um das zu messen, setzen wir die Performance der Giga-Fonds ins Verhältnis zur Kategorie-Benchmark, die wir jeder Fondskategorie verpassen. Dabei vergleichen wir die (relative) Performance jedes Fonds in den fünf Jahren bevor er zum größten Fonds Europas avancierte mit der (relativen) Performance in den fünf Jahren danach.

Die Ausgangsfrage lautet: War die Performance in den Jahren, bevor die Fonds zum größten aktiv verwalteten Anlagevehikel wurde dazu angetan, Anleger anzulocken? Die zweite Frage folgt auf dem Fuß: Wie hat sich der Fonds entwickelt, nachdem er sich an der Spitze des europäischen Fondsmarkts etabliert hatte? Natürlich war es für die Beantwortung der Fragen wichtig, die relative Performance zum Vergleichsindex als Maßstab zu verwenden und nicht die absolute Rendite, die mehr über die Marktrendite ausgesagt hätte als über den Erfolg oder Misserfolg der Fondsmanager.

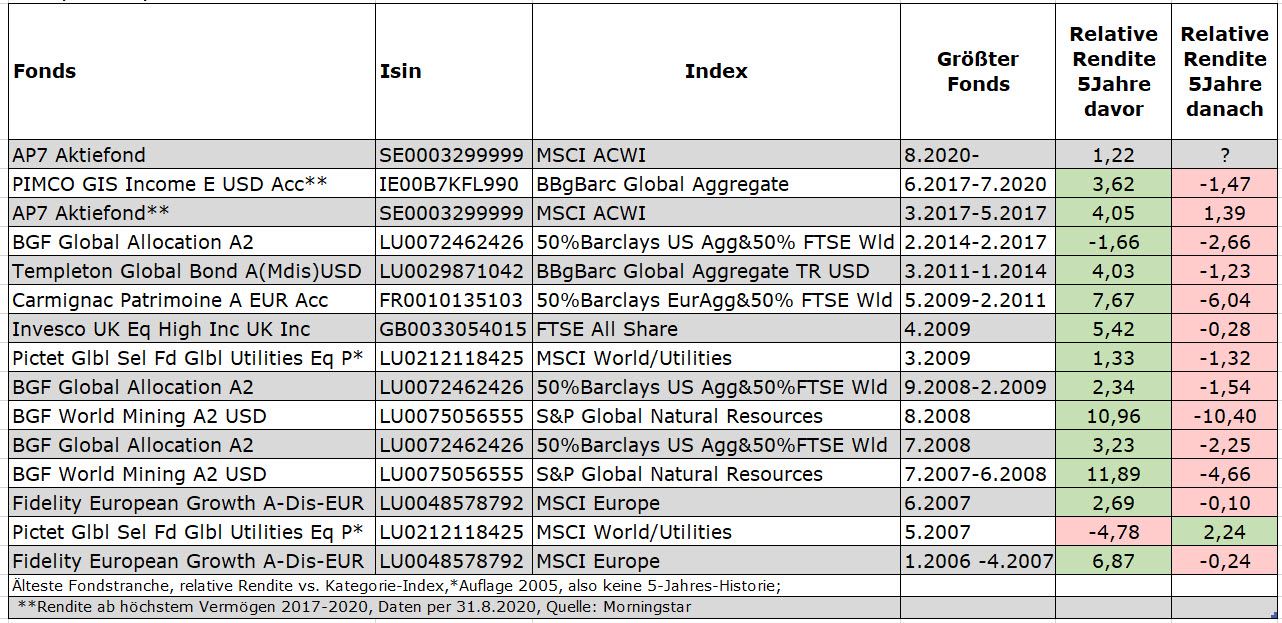

Die untere Tabelle zeigt die Performance-Erfahrung der Anleger mit den größten Fonds seit 2006. Zwei Performance-Spalten finden Sie dort. In der linken findet sich die relative Performance der Fonds in den fünf Jahren, bevor sie zu den größten Fonds Europas wurden. Die Performance ist relativ zum Kategorie-Index gemessen und in Prozentpunkten pro Jahr angegeben. Die Zahlen-Spalte zur rechten Seite zeigt die annualisierte Rendite nachdem die Fonds zum größten aktiv verwalteten Produkt Europas avanciert waren. Die Signalfarbe rot signalisiert eine Minderrendite, die grün gefärbten Zellen zeigen, dass eine Outperformance erzielt wurde. Die Spalte „Index“ zeigt, welche Benchmark für den Performance-Abgleich verwendet wurde.

Tabelle: Vorher-Nachher-Effekt: Die Bilanz der größten Fonds in Europa

Der Abgleich zeigt auf erschreckend deutliche Weise, dass die Erfahrungen der Anleger in den beiden Phasen unterschiedlicher kaum hätten sein können. Bis auf einen Fonds schnitten alle aktiv verwalteten Produkte in der Phase, nachdem sie zu Europas größten Fonds avancierten, deutlich schlechter ab (im Vergleich zum Index) als in der Phase zuvor.

Fangen wir mit dem Fidelity European Growth an. In den fünf Jahren bis Januar 2006, dem ersten Zeitpunkt, an dem uns Vermögensdaten zu dem Fonds vorliegen, konnte der Fonds pro Jahr den Index um knapp sieben Prozentpunkte pro Jahr übertreffen. In den fünf Jahren ab Januar 2006 lag er dagegen pro Jahr um 0,24 Punkte hinter dem Index. Auch in der zweiten Phase, in welcher der Fidelity-Fonds an der Spitze stand, im Juli 2007, fiel die Performance in den fünf Jahren nach dem Gipfelsturm deutlich schlechter aus als in den fünf Jahren zuvor.

Underperformance auch bei Misch- und Rentenfonds

Besonders dramatisch fällt die Bilanz des BGF World Mining aus. In den fünf Jahren bevor er zum ersten Mal im Juli 2007 Europas größter Fonds wurde, konnte er den S&P Global Natural Resources um knapp 11,9 Punkte pro Jahr übertreffen. In den fünf Jahren danach fiel er hinter den Index zurück, und zwar um 4,7 Punkte jährlich. Im August wurde er zum zweiten Mal Europas größter Fonds. Auch hier bietet der Vorher-Nachher-Vergleich ein aufschlussreiches Kontrastprogram. Zwischen 2003 und 2008 stand eine Überrendite von knapp elf Punkten pro Jahr in der Bilanz; zwischen 2008 und 2018 war die Underperformance mit 10,4 Punkten jährlich spiegelbildlich fast genauso groß.

Auch in jüngerer Zeit waren die Unterschiede bei den Top-Fonds eklatant, und zwar nicht nur bei volatilen Sektorfonds, sondern auch bei herkömmlichen Mischfonds. Der Carmignac Patrimoine etwa konnte in den fünf Jahren bis Mai 2009 seine Benchmark annualisiert um 7,7 Prozentpunkte übertreffen. In den fünf Jahren nachdem er im Mai 2009 zum Top-Fonds avanciert war, fiel der Fonds deutlich zurück. Zwischen März 2011 und Februar 2016 lag die Underperformance gegenüber seiner 50:50 Aktien-Renten-Benchmark bei gut sechs Punkten pro Jahr.

Beim global anlegenden Rentenfonds Templeton Global Bond fällt der Vorher-Nachher-Vergleich ebenfalls ernüchternd aus. Die Outperformance, die er erzielte, bevor er als größter Fonds Europas glänzen konnte war mit gut vier Punkten pro Jahr sehr ordentlich; nachdem der Fonds die oberste Sprosse der Vermögensleiter erreicht hatte, fiel die relative Performance indes deutlich ab. Zwischen 2014 und 2019 musste der von Michael Hasenstab verantwortete Fonds eine jährliche Underperformance von 1,4 Punkten relativ zur Benchmark hinnehmen.

Eine Ausnahme bei Pictet, aber leider ein Muster ohne Wert für Europas Anleger

Die einzige Ausnahme bildet der Pictet Global Utilities Equity. Er lag in den Jahren bevor er erstmals zu Europas größtem Fonds avancierte jedes Jahr 4,8 Prozentpunkte hinter der Benchmark (es waren hier nur zwei Jahre und nicht fünf; der Fonds wurde erst im März 2005 aufgelegt). Nachdem er zu Europas größtem Fonds wurde, übertraf er dagegen jedes Jahr den MSCI World Utilities jedes Jahr um 2,2 Punkte. (In der zweiten Phase, in der er Europas größter Fonds war, gilt diese Rechnung nicht; da lag er vor dem Gipfelsturm besser als danach.) Die Ironie der Geschichte: Leider fand diese beachtliche Outperformance des Pictet-Fonds ohne europäisches Publikum statt. Denn bei diesem Produkt handelt es sich um ein europäisches Exportgut; der Fonds wurde ausschließlich in Japan vertrieben, was sich in der Fondswährung bereits andeutet; sie lautet auf Yen.

Zwingend unvollständig ist die Bilanz der jüngsten Gipfelstürmer, da diese ab 2017 an der Spitze der größten Fonds Europas standen und naturgemäß deshalb keine Fünfjahres-Bilanz vorlegen kann. Und dennoch zeigen auch die unvollständigen Bilanzen beim AP7 Aktiefond und PIMCO Income, dass auch diese Fonds hinter ihre Benchmark zurückfielen, nachdem sie auf dem Weg zum Titel des größten Fonds Europas deutlich besser waren.

Fazit

Dass die Zahlen eine derart klare Sprache sprechen, ist bemerkenswert. Nicht so klar sind die Gründe der Underperformance großer Fonds. Im Grunde bieten sich zwei Erklärungen an: Die eine hängt mit der banalen Feststellung ab, dass manche Fondsmanager bei der Wertpapier-Auswahl ein gutes Händchen haben, aber womöglich so sehr in ihre Favoriten „verliebt“ sind, dass sie sich nicht rechtzeitig aus einem heiß gelaufenen Marktsegment verabschieden. Gute Kauf-, schlechte Verkaufsdisziplin könnte hier das Fazit sein, das übrigens von einigen Studien (hier, hier) gestützt wird.

Eine weitere Erklärung, die obere nicht ausschließt, lautet, dass große Fonds mit steigendem Fondsvermögen weniger flexibel werden und damit ihre erfolgsträchtige Strategie nicht mehr uneingeschränkt fortführen können. Investieren die Manager künftiger Dickschiffe auf der ersten Strecke ihres erfolgreichen Weges beispielsweise in weniger liquide Wertpapiere, so stehen sie vor einer heiklen Situation, wenn der Erfolg kommt und das Fondsvermögen stark ansteigt. Ab einer bestimmten Schwelle wird es schwierig, in illiquide Aktien oder Anleihen im bisherigen Ausmaß zu investieren.

In der Situation steht der Fondsmanager vor der Frage, ob er zu einem marktbeherrschenden Akteur in diesem Marktsegment werden will, oder ob er seine Strategie ändern sollte. Letzteres ist zumeist der Fall, denn viele Fondsmanager schrecken davor zurück, „den Markt zu machen“, und zwar aus guten Gründen. Denn es geht nicht nur um die potenziellen Kosten für den Fonds, illiquide Wertpapiere zu handeln, sondern darum, ob der Fondsmanager seinen eigenen Fonds in potenziell existentielle Nöte bringen möchte.

Wale können am Markt gnadelos ausgekontert werden - und stranden

Was passieren kann, wenn es am Markt ruchbar, dass sich ein „Wal“ in einem engen Segment bewegt, zeigen einige Beispiele aus jüngster Zeit, in der scheinbar grundsolide Fonds durch Liquiditätsprobleme ins Straucheln geraten sind. Der ehemalige britische Starfondsmanager Neil Woodford (der damals übrigens den oben aufgeführten Invesco UK Income Fund verwaltete, der nur in Großbritannien zugelassen ist), geriet über illiquide Aktien ins Stolpern. Als Anleger von den Risiken Wind bekamen und Gelder aus dem Fonds abzogen, wuchs der Anteil der unveräußerbaren Positionen, was zur ultimativen Schließung und der nachfolgenden Liquidation des Woodford Equity führte.

Die Probleme bei der Natixis Tochter H2O in den vergangenen Jahren um illiquide Bond-Positionen sind ein weiteres Beispiel für die Gefahren für Fondsanleger, wenn Publikumsfonds, die per Gesetz Anlegern ein zumeist tägliches Rückgaberecht einräumen, in zu hohem Maße in illiquiden Marktsegmenten unterwegs sind.

Für den Fonds existenziell zwar nicht bedrohlich, aber der Anleger-Performance mutmaßlich nicht zuträglich ist es, die Strategie zu modifizieren und dann den Fonds ungehindert wachsen zu lassen, was oft eine Fortführung der ursprünglichen Strategie erschwert. Leider ist es aber für die Fondsanbieter verlockend, ihre Fonds wachsen zu lassen. Denn der Gewinn der Fondshäuser bemisst sich als Prozentsatz des verwalteten Vermögens. Eine Gebühr von 1,0 Prozent bei einem Fondsvermögen von zehn Milliarden Euro ist nun einmal mehr als 1,0 Prozent von 100 Millionen Euro. Es gibt also einen klaren Anreiz für Fondsanbieter, ihre Fonds wachsen und wachsen zu lassen; dieser steht nicht im Einklang mit den Interessen der Anleger. Denn während der Manager sein „Alpha“ abschöpft, steht es mit dem „Alpha“ des Anlegers längst nicht so gut.

Leider ist es – gerade in den deutschsprachigen Gefilden – unüblich, Fonds für neue Gelder zu schließen, mitunter auch dann, wenn die Fondsstrategie zu verwässern droht. Was in den USA und Großbritannien immer häufiger von Anlegern erfolgreich eingefordert wird, besitzt hierzulande leider immer noch Seltenheitswert: Anbieter lassen sich selten in die Karten schauen, wann das Fondsvermögen begrenzt wird, um Anleger vor Verwässerungseffekten zu schützen. Wir merken dies regelmäßig in unseren Fondsanalysen an und hoffen, dass steter Tropfen den Stein höhlt und sich die Fondsbranche hier im Sinne der Anleger bewegt.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren Research Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.