In der ursprünglichen Fassung dieses Beitrags haben wir berichtet, dass der Carmignac Sécurité seine Benchmark über einen längeren Zeitraum verfehlt habe. Das ist nicht richtig: Diese Angabe bezog sich auf das Jahr 2018. In den vergangenen Jahren konnte der Carmignac Sécurité die Kategorie-Benchmark, BBgBarc Euro Agg 1-3 Yr TR, übertreffen. Wir bitten diesen Fehler zu entschuldigen.

Nachdem wir uns im ersten Teil des Fonds-Marktberichts für 2019 die großen Trends angeschaut haben, wollen wir nun auf die prominenten Fondskategorien, Anbieter und auf die Vertriebsbilanz der großen Fonds blicken.

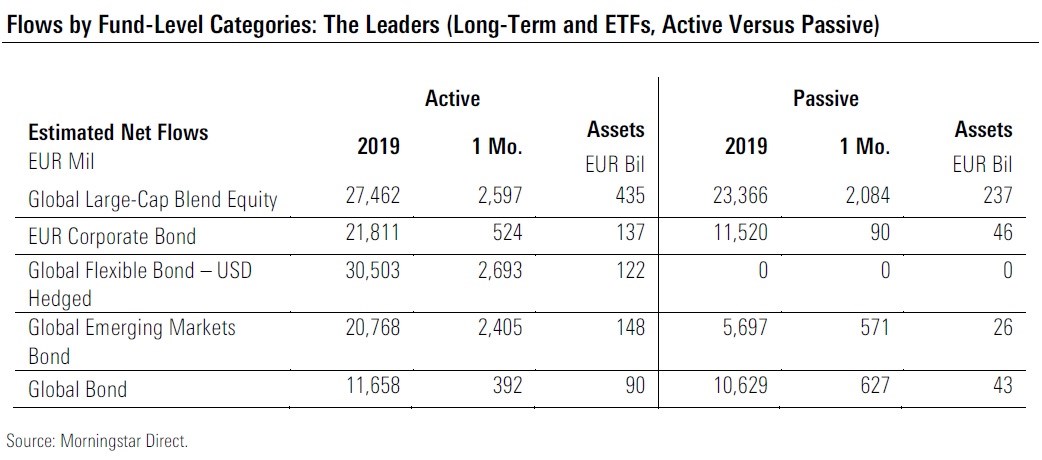

Fangen wir mit den absatzstärksten Morningstar-Kategorien an. 2019 konnten global Anlegende Standardwerte-Aktienfonds die größte Nachfrage verzeichnen. Ihnen gingen im vergangenen Jahr 50,8 Milliarden Euro an Zuflüssen zu. Das waren die höchsten Zuflüsse in einem Jahr, seitdem Morningstar 2007 anfing, Mittelflussdaten für Fonds in Europa zu erheben. Aktiv verwaltete Aktienfonds konnte etwas höhere Zuflüsse verbuchen als passive Fonds, wobei letztere im Verhältnis zu ihrer Größe überproportional stark am Geschäft partizipierten: Während per Ende 2019 35 Prozent der Gelder in der Fondskategorie in Indexfonds steckten, konnten global anlegende Aktien-Indexfonds 46 Prozent der Zuflüsse in die Kategorie auf sich vereinen. Der schwedische Pensionsfonds AP7 Aktiefond war mit 4,4 Milliarden Euro an Neuzuflüssen der meistverkaufte Fonds in dieser Kategorie.

Wie weiter aus der unteren Tabelle hervorgeht, waren Euro-Unternehmensanleihen die zweitstärkste Kategorie 2019. Die Nachfrage wurde von der Geldpolitik der Europäischen Zentralbank getrieben. Viele Anleger machten sich angesichts negativer Renditen bei Staatsanleihen auf die Suche nach besseren Rendite-Perspektiven und investierten 33,3 Milliarden Euro in diese Rentenfonds. Der erfolgreichste Anbieter war hier die BlackRock-Tochter iShares mit Nettozuflüssen von 6,4 Milliarden Euro, gefolgt von Amundi (4 Milliarden Euro) und Nordea (3,7 Euro).

Global anlegende Rentenfonds konnten 30,5 Milliarden Euro an Zuflüssen im Jahr 2019 verbuchen. Diese Kategorie vereint höchst unterschiedliche Produkte, die allerdings Eines gemeinsam haben: sie investieren in höher rentierliche Anleihen, etwa Unternehmensanleihen, strukturierte Anleihen, Hochzins-Anleihen sowie Schwellenländer-Papiere. Bemerkenswert ist, dass sich rund 70% der Nettozuflüsse in dieser Kategorie - 21,4 Milliarden Euro - auf einen Fonds konzentrierten: Pimco GIS Income Fund.

Globale Emerging-Markets-Anleihenfonds, die in Hartwährungen investieren, profitierten ebenfalls von den niedrigen Zinsen und dem Renditehunger vieler Investoren. Sie verzeichneten im vergangenen Jahr Nettozuflüsse von 26,5 Milliarden Euro. Unter den Vermögensverwaltern verzeichnete Ashmore mit 2,8 Milliarden Euro die größten Zuflüsse in dieser Kategorie. Spitzenreiter auf Fondsebene war der iShares JP Morgan $ EM Bond ETF mit 2,4 Milliarden an Nettozuflüssen. Das verdeutlicht, dass Indexfonds längst in die traditionelle Domäne aktiver Manager eingebrochen sind. Zwar ist der Marktanteil von Indexfonds mit 15 Prozent am verwalteten Vermögen in der Schwellenländer-Kategorie im Vergleich zu vielen Aktienkategorien bescheiden. Allerdings gingen 2019 immerhin 22 Prozent der Zuflüsse in dieser Kategorie Indexfonds zu.

Tabelle: Die beliebtesten Fondskategorien in Europa 2019

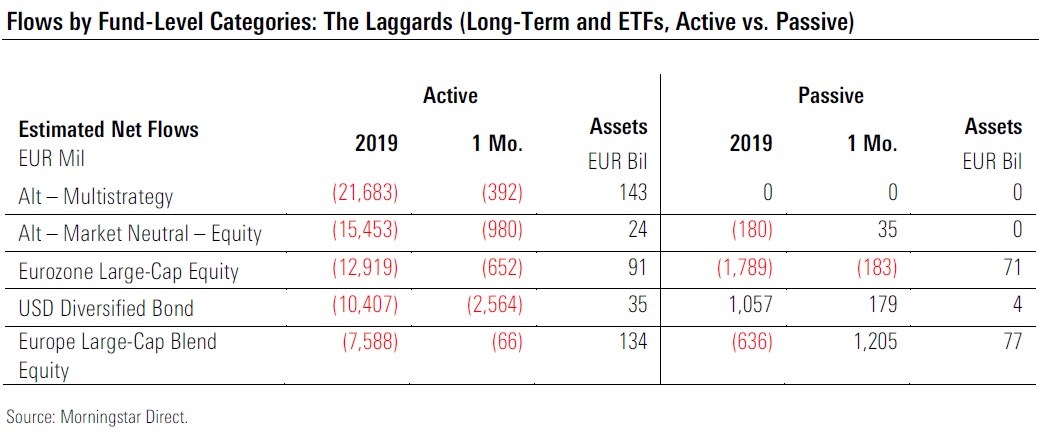

Die unbeliebtesten Fondskategorien finden sich vor allem bei alternativen Kategorien, also bei regulierten Hedgefonds. Vor allem Multistrategie-Fonds und Fonds für marktneutrale Aktienstrategien litten unter Anteilsscheinrückgaben, und das schon 19 bzw. 18 Monate in Folge. Innerhalb der erstgenannten Kategorie erlitt Aberdeen die höchsten Abflüsse - Anleger zogen 8,4 Milliarden Euro aus den ehemaligen Standard Life Global Absolute Return Strategies Fonds ab. Auch die von Invesco und Amundi angebotenen Multistrategie-Fonds mussten hohe Abflüsse verkraften - 6,2 Milliarden Euro bzw. 3,6 Milliarden Euro.

Marktneutrale Aktienprodukte brachen aufgrund der Kombination aus Abflüssen und schwacher Performance ein. Das Vermögen halbierte sich von 48,7 Milliarden Euro im Juni 2018 auf 23,8 Milliarden Euro Ende 2019.

Eurozonen-Aktienfonds für Standardwerte waren auf das gesamte letzte Jahr gesehen höchst unbeliebt, auch wenn sich im vierten Quartal ein Silberstreif am Horizont andeutete: In den letzten drei Monaten des vergangenen Jahres konnten Eurozonen-Fonds Zuflüsse verbuchen, nachdem sie in den vorangegangenen sechs Quartalen kontinuierlich Rückgaben erlitten hatten.

Diversifizierte USD-Anleihen (eine Kategorie, die von aktiv verwalteten Fonds dominiert wird) verloren im vergangenen Jahr 9,3 Milliarden Euro. Dies geht auf die Abflüsse aus zwei UBS-Fonds zurück, dem Focused High Grade Bond USD (9 Milliarden Euro) und dem Focused High Grade Long Term Bond USD (3,5 Milliarden Euro), die im Wealth Management der Mutter-Bank eingesetzt werden. Diese Flüsse spiegeln Top-Down-Entscheidungen der UBS wider. (Spiegelbildlich zu diesen Abflüssen sahen global anlegenden Aktien-ETFs der UBS hohe Zuflüsse.)

Tabelle: Die Fondskategorien mit den höchsten Abflüssen 2019

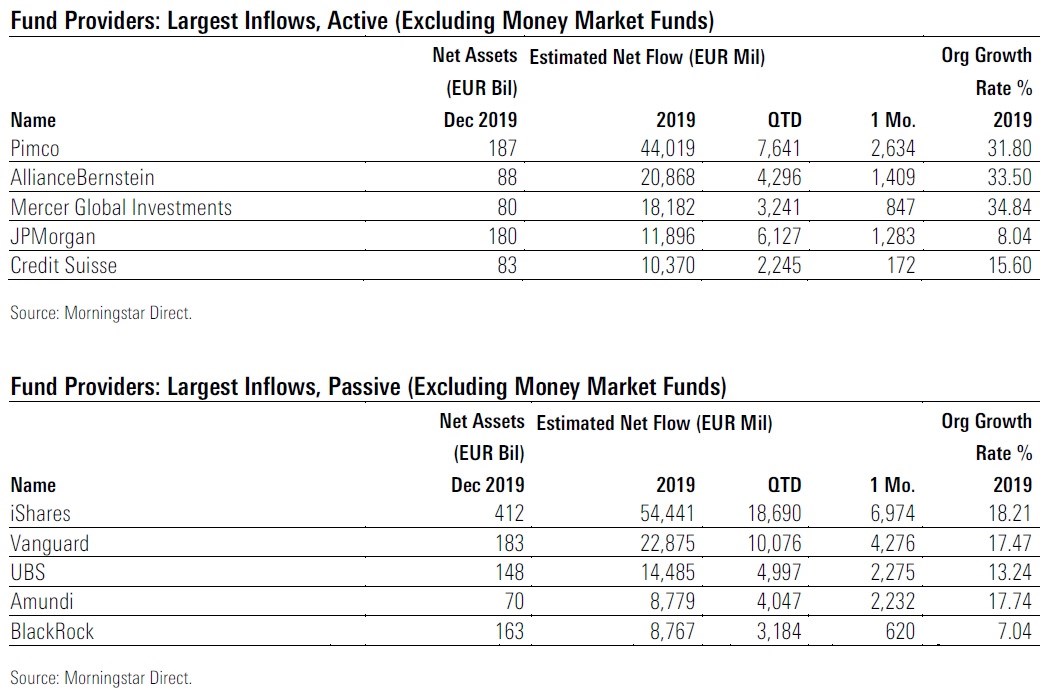

Kommen wir nun zu den erfolgreichsten Anbietern 2019. Die amerikanische Allianz-Tochter Pimco führte die Liste der erfolgreichsten aktiven Manager an, vor allem dank des gigantischen Absatzerfolgs seines Flaggschiff-Fonds, Pimco GIS Income.

AllianceBernstein profitierte ebenfalls von der Nachfrage nach hochrentierlichen Bond-Fonds, die 12 aufeinanderfolgende Monate Zuflüsse verbuchen konnten. Die positive Bilanz kam vor allem dank der sehr hohen Nachfrage nach US-Rentenfonds zustande. Hier stand der American Income Portfolio Fund mit Zuflüssen von 14,4 Milliarden Euro im Vordergrund.

Unter den Anbietern von Indexfonds dominierte iShares die Rangliste der Asset-Sammler und erfreute sich beträchtlicher Zuflüsse in seine ETFs für festverzinsliche europäische und US-Papiere. Der iShares Core € Corp Bond ETF war mit mehr als 5,4 Milliarden Euro der Bestseller des Jahres für den ETF-Anbieter BlackRocks.

Vanguard, UBS und Amundi waren auf der passiven Seite ebenfalls erfolgreich.

Tabelle: Die Fondsanbieter mit den höchsten Zuflüssen in Europa 2019

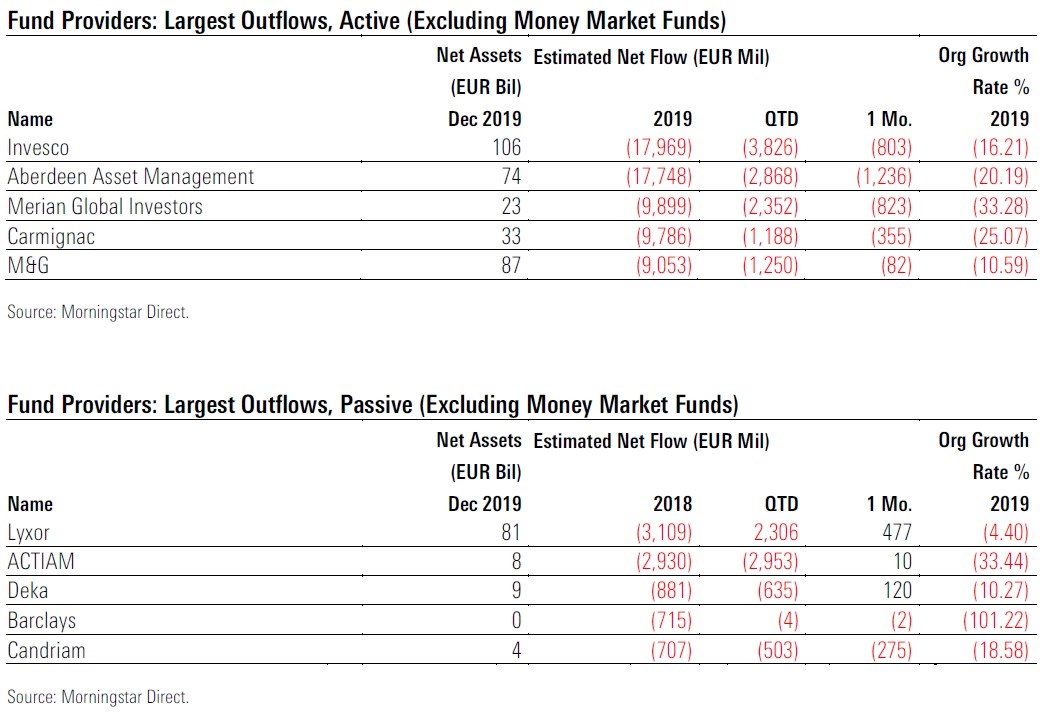

Unter allen Managern aktiv verwalteter Produkte musste Invesco im letzten Jahr die höchsten Abflüsse hinnehmen. Das US-Unternehmen schloss das zweite Jahr in Folge einer negative Vertriebsbilanz bei seinen aktiven Fonds ab – der Dezember 2019 war dabei der 23. aufeinander folgende Monat mit Nettorückgaben. Eine Reihe von Gründen lässt sich identifizieren. Da waren einmal die hohen Abflüsse aus den Multistrategy-Fonds, die in vielerlei Hinsicht ähnliche Probleme wie die GARS-Produkte von Aberdeen Standard haben. Britische Fonds für Dividenden-Aktien waren ebenfalls aufgrund schwacher Performance-Zahlen höchst unbeliebt. Unter Performance- und folgerichtig unter Abgabedruck litten auch die europäischen Invesco-Aktienfonds.

Im Dezember erlitt Carmignac zum 19. Monat in Folge Nettoabflüsse. 2019 trafen die Rücknahmen insbesondere die beiden Flaggschiff-Fonds Carmignac Patrimoine und Carmignac Sécurité, die 4,3 Mrd. EUR bzw. 3,5 Mrd. EUR verloren. Der Carmignac Patrimoine hat seine Benchmark über einen längeren Zeitraum verfehlt. (Edouard Carmignac, der Gründer des Pariser Vermögensverwalters, gab im Januar 2019 das Management des Carmignac Patrimoine ab, was Investoren offenbar nicht milde stimmen konnte).

Auf der passiven Seite litt Lyxor unter Rückgaben beim Lyxor CAC 40 ETF und Lyxor Euro Stoxx 50 ETF. Die ETF-Tochter der Société Générale Gruppe hatte erneut wegen der Ausrichtung auf europäische Assets das Nachsehen, da diese bereits seit Jahren höchst unbeliebt sind. Inzwischen haben die Lyxor-Assets allerdings einen Schub gemacht, da die ETFs der ehemaligen Commerzbank-Tochter ComStage integriert wurden.

Der niederländische Vermögensverwalter Actiam erlitt mit 2,9 Milliarden Euro die zweithöchsten Abflüsse, die fast vollständig auf die Rücknahmen beim North America Responsible Index Fund Equity zurückgingen.

Tabelle: Die Fondsanbieter mit den höchsten Abflüssen in Europa 2019

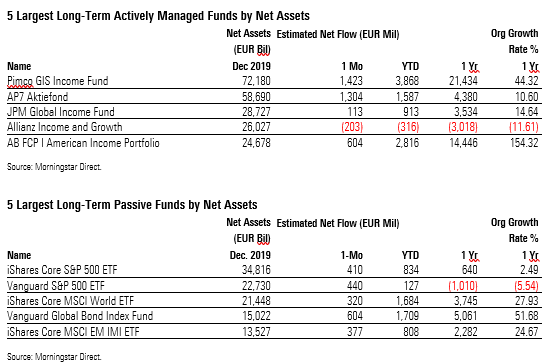

Kommen wir abschließend zur Vertriebsbilanz der größten Fonds in Europa. Fangen wir mit den aktiv verwalteten Produkten an. Die wechselnden Geschicke des GIS Income Fund von Pimco spiegeln die sich wandelnde Stimmung von Investoren mit Blick auf Anleihenrisiken wider. Für den größten Teil des Jahres 2018 verlor der Fonds kontinuierlich Assets, da Anleger in Zeiten steigender Renditen eine defensivere Haltung an den Tag legten und in großem Stil Fondsanteile verkauften. Das änderte sich 2019 schlagartig. Zentralbanken änderten ihren Kurs und weckten damit das Vertrauen der Anleger, die wieder in den Risikomodus zurückkehrten. Die Ergebnisse spiegeln sich in den enormen Zuflüssen wider, die der Pimco-Fonds 2019 verzeichnen konnte, als er nicht weniger als 21,4 Milliarden Euro an Neugeldern verbuchen konnte. Dies lag unter dem Niveau von 2017, als er mit 41,5 Milliarden Euro mit Geld regelrecht überschüttet wurde. Zum 31. Dezember 2019 wies der Fonds ein Vermögen von 72,2 Milliarden Euro auf und war damit der bei weitem größte aktiv verwaltete Langfristfonds in Europa.

Europas zweitgrößter aktiver Fonds, der AP7 Aktiefond, ein schwedischer Pensionsfonds, verzeichnet stetige Zuflüsse, da schwedische Arbeitnehmer regelmäßig einen Teil ihres Gehalts in Fondsanteile umwandeln. So war es auch im Jahr 2019, wobei der Juni und Dezember dabei erneut die stärksten Monate waren.

Der Global Income Fund von J.P. Morgan, ein ausgewogener Mischfonds, ist seit langem aufgrund der hohen Ausschüttungsquote ein Profiteur des regelrechten Ausschüttungshungers von Anlegern aus Europa. Das war auch 2019 wieder der Fall.

Kommen wir zu den größten Indexfonds. Der iShares Core S&P 500 ETF und der Vanguard S&P 500 ETF blieben auch 2019 die größten Indexfonds in Europa. Die beiden Fonds stehen sinnbildlich für den Rückzug des aktiven Fondsmanagements im Bereich US-Aktien. Zum Jahresende 2019 befanden sich 72% aller Vermögenswerte in Fonds der Kategorie US Standardwerte (blend) in Indexprodukten. Dies ist vor allem auf die schwache Performance der aktiven US-Aktienfonds in den vergangenen Jahren zurückzuführen.

Zum 31. Dezember 2019 lag der iShares Core MSCI Emerging Markets IMI ETF an fünfter Stelle unter den größten passiven langfristigen Fonds in Europa. Die Zuflüsse von 2,3 Mrd. Euro 2019 spiegeln die steigende Nachfrage nach Aktien-ETFs wider, die Indizes von Schwellenländermärkten abbilden.

Tabelle: Die Vertriebsbilanz der größten Fonds am Markt

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.