Das Börsenjahr 2022 präsentiert sich bisher als Achterbahnfahrt.

Der Morningstar US Market Index ist im bisherigen Jahresverlauf um rund 19% gefallen (Stand 20. Mai), und zuvor gut performene Bereiche wie Wachstumsaktien und Technologieunternehmen wurden besonders hart getroffen. Mehr als die Hälfte der zugrunde liegenden Aktien im Morningstar US Market Index – darunter weit verbreitete Namen wie Tesla, Amazon.com, Meta Platforms (ehemals Facebook) und Netflix – liegen nun etwa 30% oder mehr unter ihren 52-Wochen-Höchstständen.

Während breitere Markt-Benchmarks etwas widerstandsfähiger waren, sind Wachstumsaktien nun in den Korrekturbereich abgetaucht: Die Morningstar-Indizes US Small Growth, US Mid Growth und US Large Growth sind im bisherigen Jahresverlauf bis zum 20. Mai alle um mindestens 30% gefallen.

Obwohl das Jahr volatiler als gewöhnlich beginnt, sind die jüngsten Börsenängste keine Unbekannten. In diesem Artikel werde ich die aktuelle Marktvolatilität im Vergleich zu früheren Fällen betrachten und einige Möglichkeiten für Anleger aufzeigen, damit umzugehen.

Wie schlimm ist es aktuell um den Markt bestellt?

Wie die folgende Grafik zeigt, befindet sich die Volatilität in einem Aufwärtstrend. Der CBOE VIX Index, der die Markterwartungen für die Aktienmarktvolatilität auf der Grundlage von Indexoptionen für den S&P 500 misst, verzeichnet nach einem relativ ruhigen Jahr 2021 nun einen Aufwärtstrend.

Die Märkte wurden durch verschiedene Dinge erschüttert: anhaltende Sorgen über neue Coronavirus-Varianten, den Krieg in Osteuropa, die Inflation und Befürchtungen, dass steigende Zinsen die Wahrscheinlichkeit einer Rezession erhöhen könnten. Infolgedessen ist der VIX kürzlich in Richtung der 30er-Marke gestiegen, verglichen mit einem langfristigen Durchschnitt von etwa 19,3.

Auch die tatsächliche Volatilität hat zugenommen. Nach einem ungewöhnlich ruhigen Jahr in großen Abschnitten des Jahres 2021 hat auch die Standardabweichung für den Morningstar US Market Index begonnen, nach oben zu tendieren. Die Standardabweichung lag für den letzten 12-Monats-Zeitraum bis zum 30. April 2022 bei 16,10%, verglichen mit 10,77 % für das Kalenderjahr 2021.

Diese Volatilität hat sich auch in häufigeren Verlusten niedergeschlagen. Seit der Markt im November 2021 anfing, nervöser zu werden, schloss etwa die Hälfte aller Handelstage mit Marktverlusten. Auch die Zahl der Handelstage mit Verlusten von 2% und mehr hat deutlich zugenommen.

Volatilität: Alles ist relativ

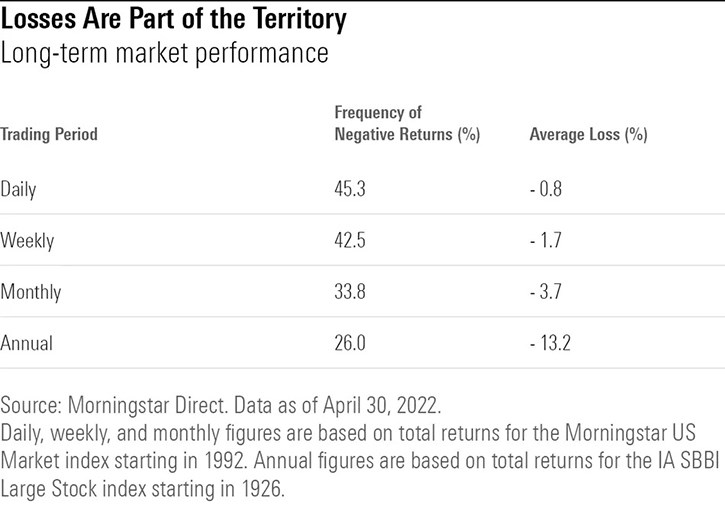

Im Zusammenhang mit längerfristigen historischen Durchschnitten betrachtet, lag die jüngste Marktperformance jedoch nicht so weit außerhalb der Norm. Wie die folgende Tabelle zeigt, sind diese Art der Marktverluste tatsächlich ziemlich häufig.

Etwa 45% der Handelstage enden mit negativen Renditen. Verluste sind bei längeren Zeiträumen seltener, aber immer noch relativ häufig. Etwa 42% der wöchentlichen Handelsperioden endeten in der Vergangenheit mit negativen Renditen, und etwa ein Drittel aller monatlichen Handelsperioden endeten im Minus. Über längere Zeiträume waren die Jahresrenditen etwa ein Viertel der Zeit negativ.

Die jüngste Marktvolatilität lag nicht allzu weit außerhalb des üblichen Bereichs. Seit November 2021 gab es 73 Handelstage (von 203) mit negativen Renditen, aber nur 11 dieser Tage schlossen mit Verlusten von mehr als 2%. Die Volatilität scheint teilweise höher zu sein, weil wir einige dramatischere Intraday-Swings erlebt haben; zudem haben Wachstumsaktien viel häufigere und stärkere Verluste erlitten.

Volatilität: In den letzten 30 Jahren eher unterdurchschnittlich

Einige Anleger könnten auch von den jüngsten Marktturbulenzen alarmiert sein, einfach weil wir in der jüngeren Vergangenheit nicht viel davon gesehen haben. Der neuartige, vom Coronavirus getriebene Bärenmarkt Anfang 2020 war ungewöhnlich heftig, aber auch überraschend kurzlebig. Nachdem die Aktien vom 19. Februar bis zum 23. März um etwa 34% gefallen waren, stiegen sie wieder, um sich bis August vollständig erholt zu haben.

Nach der Erholung im Jahr 2020 erwies sich 2021 als ein weiteres gemäßigtes Jahr für Aktienanleger. Die Marktvolatilität war deutlich unterdurchschnittlich, mit einer Standardabweichung von etwa 20% unter dem langfristigen historischen Durchschnitt des Jahres. Mit wenigen Ausnahmen war die Marktvolatilität in den letzten drei Jahrzehnten im Allgemeinen unterdurchschnittlich. Und die Ausnahmen waren, wir erinnern uns: Die Korrektur der Technologie-, Medien- und Telekommunikationstitel ab 2000, die globale Finanzkrise im Jahr 2008 und die pandemiebedingten Auschläge Anfang 2020.

Basierend auf der Vergangenheit sind periodische Marktabschwünge völlig normal und zu erwarten. Über längere Zeiträume neigt der Markt dazu, sich selbst zu korrigieren: Bestimmte Bereiche können überschäumen und zu einer Blase anschwellen. Die allgemeinen Marktbewertungen schießen über das Ziel hinaus. Periodische Abschwünge sind da eine Möglichkeit, dieses Übermaß zu korrigieren.

Auf dem Weg ins Jahr 2022 handelte der Gesamtmarkt mit einem Aufschlag von 5% auf den von den Aktienanalysten von Morningstar geschätzten gesamten fairen Wert. Nach dem jüngsten Rückgang sehen die Bewertungen jetzt "vernünftiger" aus.

Warum der Markt vorerst volatil bleiben könnte

Während das Valuation Risk weniger ein Problem zu sein scheint, gibt es keine Garantie dafür, dass sich die Marktturbulenzen kurzfristig beruhigen werden. Es ist ein Klischee zu sagen, dass wir in beispiellosen Zeiten leben, aber wir befinden uns wirklich in einer Zeit des Wandels und des Regimewechsels. Die letzten 30 Jahre (1991–2020) waren im Allgemeinen von sinkenden Zinsen und einer moderaten Inflation geprägt, was sowohl für Aktien als auch für Anleihen ein günstiges Umfeld schuf.

Doch beide Indikatoren drehen nun um. Nachdem die Inflation mehrere Jahre lang deutlich unter dem Durchschnitt lag, liegt sie in Europa zuletzt bei einer annualisierten Rate von 7,4% und in den USA bei 8,3%.

Die Federal Reserve hat signalisiert, dass sie erwartet, die Zinssätze weiter zu erhöhen, um die Inflation unter Kontrolle zu halten, und die Renditen der 10-jährigen Staatsanleihen tendierten als Reaktion darauf deutlich nach oben.

Ein grundlegender Regimewechsel sowohl bei den Zinssätzen als auch bei der Inflation hätte weitreichende Auswirkungen auf viele Anlageklassen, und es könnte eine Weile dauern, bis sich der Markt an Bedingungen gewöhnt, die sich von denen unterscheiden, mit denen die meisten Anleger aufgewachsen sind.

Von Growth zu Value

Tatsächlich haben viele zuvor lang andauernde Trends in den letzten Monaten bereits dramatische Trendwenden vollzogen. Growth-Titel haben Wachstumstiteln Platz machen müssen; Technologieaktien geben die vorderen Plätze an Energie, Rohstoffe und andere Sektoren ab; und Momentum macht Platz für Value, Rendite und geringe Volatilität.

Und da sowohl Aktien als auch Anleihen ins Rutschen geraten sind, hat das zuvor stabile 60/40-Portfolio in letzter Zeit mehr von der Abwärtsbewegung erfasst, als wir es in den letzten Jahrzehnten gewohnt waren.

Was dies für Ihr Portfolio bedeutet

Es ist auch wichtig zu bedenken, dass Marktturbulenzen zwar unangenehm sein können, aber letztendlich für die meisten langfristigen Anleger nicht allzu ausschlaggebend sind. (Mit Ausnahme von möglicherweise negativen Renditen für Rentnern, die ihre Portfolios eventuell in ungünstigen Marktphasen anzapfen müssen und später eine eventuelle Erholung verpassen.) Weitaus größer ist das Risiko eines dauerhaften Kapitalverlusts oder aber das Risiko, dass der Anleger eines der langfristigen finanziellen Ziele nicht erreicht

Wie wir in früheren Artikeln besprochen haben, sollten Anleger, die durch Marktturbulenzen verunsichert sind, vielleicht einen Schritt zurücktreten, um neu zu beurteilen, ob ihre ursprünglichen Investitionspläne noch Sinn machen. Wenn Sie sich beispielsweise dem Ruhestand nähern, müssen Sie möglicherweise Ihr Portfolio risikoärmer gestalten, um das Risiko zu mindern.

Wenn Sie Ihr Portfolio in den nächsten Jahren anzapfen müssen, etwa um größere Ausgaben zu tätigen, kann dies auch ein guter Grund sein, den Vermögensmix Ihres Portfolios zu überdenken.

Aber wenn der Asset-Mix Ihres Portfolios immer noch gut zu Ihrem Zeithorizont und Ihrer Risikobereitschaft passt, ist es am besten, die Unruhe am Markt weitgehend auszublenden und keine großen Änderungen im Portfolio vorzunehmen: Bewahren Sie Ruhe und machen Sie weiter wie gehabt.