Kurzfristig werden die Nachrichten rund um die Coronakrise wahrscheinlich noch hässlicher werden, aber es gilt, auf die Perspektiven zu achten. Die verstärkten kollektive Anstrengungen weltweit werden unserer Meinung nach in den nächsten neun Monaten zu einer Eindämmung des Coronavirus-Ausbruchs führen. Wir stützen unsere Ansicht auf die historische Analyse früherer Pandemien, wie sie in unserem Bericht vom 9. März beschrieben haben. Zwar dürfte sich die Krankheit ausbreiten, aber Fortschritte bei der Entwicklung von Medikamenten werden mittelfristig zu einer Eindämmung führen.

Die Erfahrungen mit früheren Pandemien fließen in unsere Einschätzung einer Reihe von wahrscheinlichen Ergebnissen für das weltweite Wirtschaftswachstum im Jahr 2020 ein. Wir gehen davon aus, dass die kurzfristigen Auswirkungen gravierend sein werden und dass das globale BIP um 2 Prozentpunkte schrumpfen wird.

Wir gehen jedoch davon aus, dass Mitte bis Ende 2021 ein Impfstoff zur Verfügung stehen wird, der die Voraussetzungen für eine Rückkehr zur Normalität schafft. Wir rechnen mit einer raschen Erholung der Weltwirtschaft im Jahr 2021. Die schnellen und beachtlichen geld- und fiskalpolitischen Interventionen, die von den Zentralbanken und Regierungen weltweit angekündigt wurden, sorgen für enormen Rückenwind, damit die Weltwirtschaft über den Trend hinauswächst und bis 2024 den größten Teil des Schadens wieder wettmacht.

Auf die Wettbewerbsvorteile achten

Es fällt vielen Anleger schwer, sich auf das schnell verändernde Umfeld zu einzustellen. Wir finden insgesamt auf dem derzeitigen Niveau mehr Kauf- als Verkauf-Möglichkeiten am Aktienmarkt. Unsere Prämisse ist dabei, dass dieses Ereignis für viele Unternehmen kurzfristig starke wirtschaftliche Auswirkungen haben wird, aber Unternehmen mit Wettbewerbsvorteilen, ausgedrückt im Morningstar Moat Rating, und finanzieller Stärke sind in der Krise begünstigt.

Unserer Meinung nach gibt es eine Reihe von Unternehmen, die ein Wide oder Narrow Moat Rating haben, auf die Anleger einen Blick werfen sollten. Hinzu kommen stark abverkaufte Aktien, die sich in der Zeit nach dem Abflachen des Virus gut entwickeln dürften. Insgesamt waren die Folgen der Korrektur erheblich: Die Bewertungen der Märkte sind auf dem aktuellen Niveau günstig.

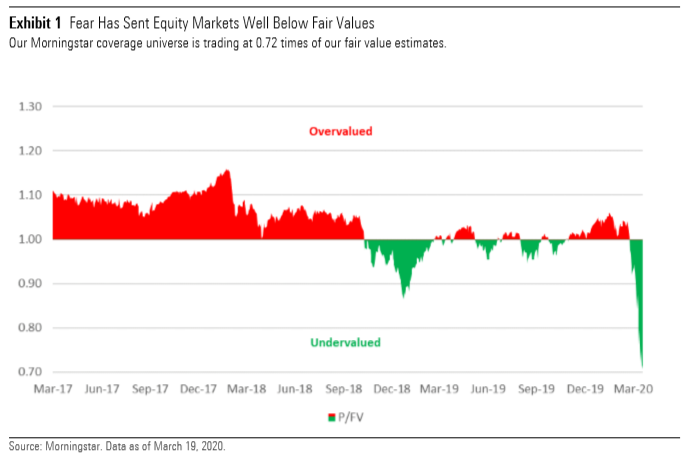

Das untere Schaubild illustriert den durchschnittlichen Fair Value unseres global Aktien-Universums. Per 19. März war das gesamte Aktien-Universum, das unsere Aktien-Analysten weltweit betrachten, um 28 Prozent unterbewertet.

Grafik: Das Aktien-Universum ist inzwischen deutlich unterbewertet

Wir werden zunächst einige Anmerkungen zur Bewertung auf Branchenebene vornehmen, bevor wir jeweils zehn Aktien in den Regionen Europa, USA und Asien hervorheben werden, die im Fokus von den Morningstar-Aktienanalysten stehen und die ein gutes Chance-Risiko-Profil aufweisen. Wir können natürlich nicht sagen, wann die Aktienmärkte ihren Tiefpunkt erreicht haben werden, aber wir mögen Aktien, die werthaltig sind und auch auf dem aktuellen Niveau langfristig ein gutes Chancen-Risiko-Profil aufweisen.

Hier kommen Sie zur Übersicht über die Branchen-Bewertungen.

Hier kommen Sie zur Empfehlungsliste für europäische Aktien.

Hier kommen Sie zur Empfehlungsliste für US-Aktien.

Hier kommen Sie zur Empfehlungsliste für asiatische Aktien.

Nutzer unserer institutionellen Software Morningstar Direct können hier die vollständige Fassung der am 24. März erschienenen Studie "Coronavirus: Market Temperature Check" einsehen.

Die hierin enthaltenen Informationen, Daten, Analysen und Meinungen stellen keine Anlageberatung dar und sind insbesondere nicht auf die Prüfung der persönlichen Umstände eines Anlegers gestützt. Sie werden ausschließlich zu Informationszwecken bereitgestellt und sind daher kein Angebot zum Kauf oder Verkauf eines Wertpapiers. Es wird keine Gewähr für die Richtigkeit, Vollständigkeit oder Genauigkeit übernommen. Die zum Ausdruck gebrachten Meinungen sind zum Zeitpunkt der Veröffentlichung gültig und können ohne Vorankündigung geändert werden. Vorbehaltlich anderslautender gesetzlicher Bestimmungen ist Morningstar nicht verantwortlich für Handelsentscheidungen, Schäden oder sonstige Verluste, die sich aus oder im Zusammenhang mit den Informationen, Daten, Analysen oder Meinungen oder deren Verwendung ergeben. Die hierin enthaltenen Informationen sind Eigentum von Morningstar und dürfen vorbehaltlich von Handlungen, die nach UrhG gestattet sind, ohne vorherige schriftliche Genehmigung von Morningstar weder ganz noch teilweise vervielfältigt oder in irgendeiner Weise verwendet werden. Investment-Research wird von Tochtergesellschaften der Morningstar, Inc. erstellt und herausgegeben, einschließlich, aber nicht beschränkt auf, Morningstar Research Services LLC, die bei der U.S. Securities and Exchange Commission registriert ist und von dieser reguliert wird. Um Nachdrucke zu bestellen, rufen Sie uns an unter +1 312-696-6100. Um die Analysen zu lizenzieren, rufen Sie die Nummer +1 312-696-6869 an

Wichtige Hinweise: Analysten von Morningstar müssen sich in ihrem Verhalten an den Ethikkodex, die Richtlinie für Wertpapierhandel und Offenlegung und die Richtlinie zur Integrität von Investment-Research von Morningstar halten. Nähere Informationen zu Interessenkonflikten erhalten Sie hier.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/347BSP2KJNBCLKVD7DGXSFLDLU.jpg)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/MCOHMFJ2MVEVPAJNB73ASRA4EA.jpg)

.jpg)