Die Globalisierung der Wirtschaft wurde nicht erst mit der Verbreitung des Coronavirus in Frage gestellt. Der Brexit und die Wahl Donald Trumps im Jahr 2016 waren die sichtbarsten Zeichen für eine nationale Rückbesinnung in vielen Ländern. Es geht beileibe nicht nur um die USA und Großbritannien. Auch Wahlsiege populistischer Parteien in anderen Teilen der Welt sowie die zunehmend offen expansionistische Politik der Volksrepublik China stellen die bisherige Geschäftsgrundlage unseres Weltwirtschaftssystems in Frage.

Unabhängig davon, ob die aktuelle Phase nur eine merkantilistische Zwischenepisode ist oder eine Entflechtung der vernetzten Welt ansteht: Es lohnt sich für Anleger in jedem Fall zu reflektieren, wie globalisiert ihr Aktienportfolio wirklich ist. Das ist mit der herkömmlichen Zuordnung der Unternehmen zum Ort der Börsenkotierung nur eingeschränkt möglich.

Die Unternehmen im ATX sind zwar insofern „heimische“ Player, als dass sie weiland in Österreich gegründet wurden bzw. das (primäre) Börsenlisting am heimischen Marktplatz Wien erfolgte und sie auch steuerlich und regulatorisch am Tropf lokaler Vorgaben hängen. Doch Wohl und Wehe der Unternehmen hängen angesichts der hochgradigen Integration Österreichs in die Weltwirtschaft nur eingeschränkt vom lokalen Markt ab.

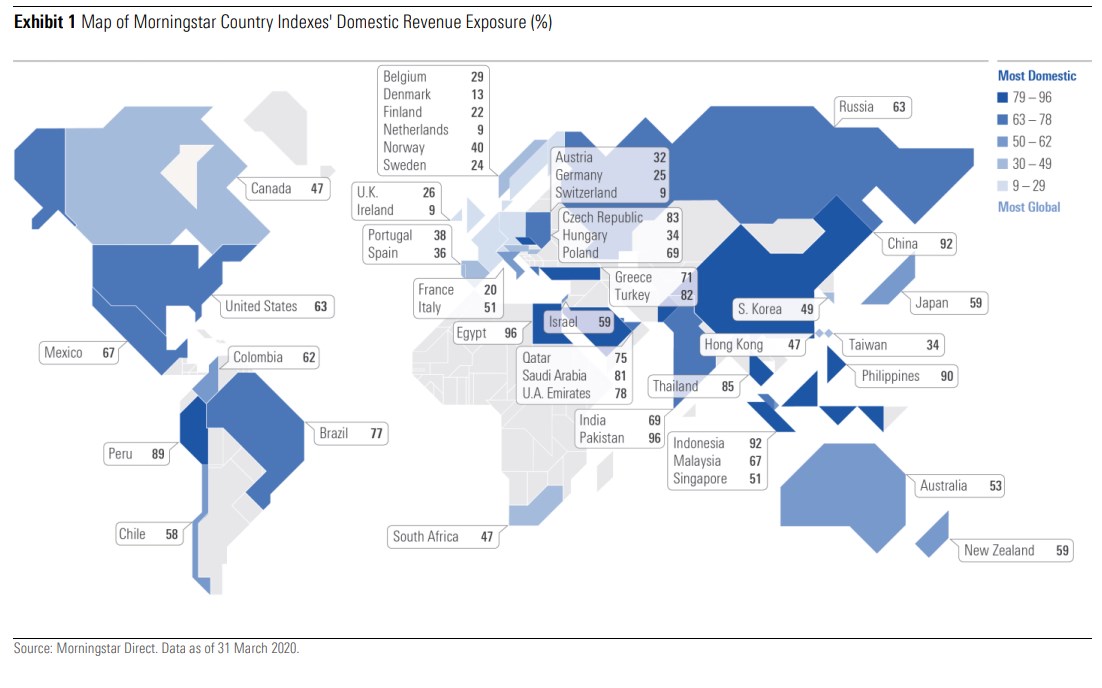

Damit Investoren eine Ahnung davon bekommen, wie stark ihr Portfolio globalisiert ist, haben wir den Morningstar Revenue Atlas gerechnet. Basierend auf der Auswertung von Geschäftsberichten (aktuell: 31. März 2020) haben meine Index-Kollegen in Chicago die lokalen Indizes von 48 Aktienmärkten anhand des Ortes der erwirtschafteten Umsätze analysiert und entsprechend der Marktkapitalisierung der Unternehmen gewichtet.

Die Berechnung des Morningstar Revenue Atlas ist keine exakte Wissenschaft, da nicht alle Unternehmen ihre Umsatzzahlen nach Zielland aufschlüsseln. In manchen Berichten tauchen Begriffe wie „Americas“ oder „Greater China“ auf. Um dennoch eine Aufschlüsselung nach Land zu ermöglichen, wurden nicht näher präzisierte regionale Umsätze nach dem Brutto-Inlandsprodukt der jeweiligen Region aufgeschlüsselt.

Im ersten Schritt wurden die Morningstar Indizes anhand des im Inland erwirtschafteten Umsatz-Anteils der Unternehmen analysiert. Die untere Grafik beantwortet also die Frage: „Zu viel Prozent ist der Morningstar Austria Index ein deutscher Index?“

Grafik: Wie stark das Heimatland der Unternehmen beim Umsatz ins Gewicht fällt

Die Karte zeigt, wie stark vernetzt die Weltwirtschaft ist. Bei 20 von 48 Länder-Indizes stammen mehr als 50 Prozent der Umsätze von außerhalb der Grenzen. Die Unternehmen in 31 Märkten erwirtschaften mehr als ein Drittel ihrer Einnahmen im Ausland, darunter auch Österreich, wo nur 32 Prozent der Umsätze im Morningstar Austria in der Heimat erwirtschaftet werden. Die weltweit am wenigsten binnenorientierten Märkte sind europäische – allen voran Irland, die Niederlande und die Schweiz. Doch auch große Volkswirtschaften wie Deutschland, Frankreich und Großbritannien sind in hohem Maße globalisiert. Das zeigt, wie stark der europäische Kontinent unter einer Ent-Globalisierung zu leiden hätte. Das gilt auch für andere global ausgerichtete Märkte wie Kanada, Südafrika und Australien.

Anders sieht es für Unternehmen aus den USA und Japan aus. Sowohl in den USA als auch in Japan liegt der Anteil der im Inland erzielten Umsätze bei 63 Prozent bzw. 59 Prozent. Einige der größten Unternehmen im Morningstar U.S. Market Index sind globale Player sind, darunter Microsoft, das 49 Prozent der Umsätze im Ausland erwirtschaftet, Apple (60 Prozent), Facebook (57 Prozent) und Googles Muttergesellschaft Alphabet (54 Prozent). Die beiden größten Unternehmen auf dem japanischen Markt, Toyota und Sony, sind ebenfalls stark global ausgerichtet.

Die am stärksten binnenorientierten Märkte sind große Schwellenländer, in denen typischerweise große Finanzdienstleister dominieren. Darunter sind Pakistan, Ägypten, Indonesien, China und die Philippinen. Indien ist ein Ausreißer; dank seiner globalen Technologieunternehmen stammen schätzungsweise 31 Prozent der Umsätze aus dem Ausland. Südkorea, dessen Index von Samsung dominiert wird, und Taiwan, wo Taiwan Semiconductor etwa ein Viertel des Indexgewichts ausmacht, sind ebenfalls nach außen gerichtete Märkte.

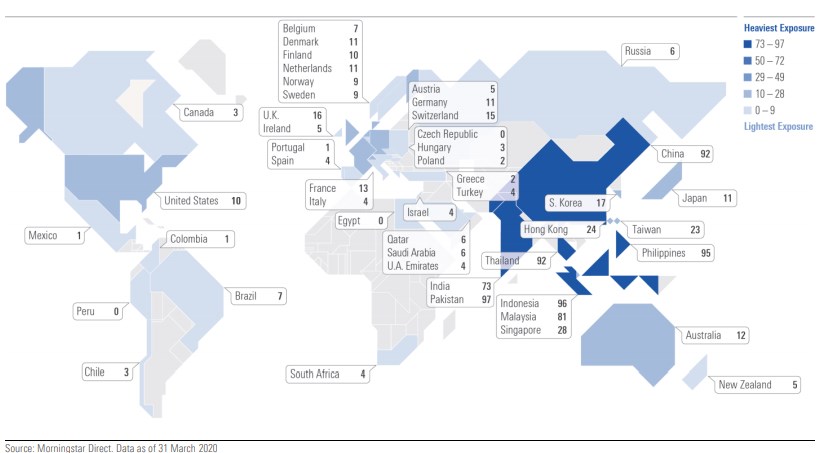

Kommen wir zum Gewicht der asiatischen Schwellenländer in den lokalen Aktienindizes. Das aufstrebende Asien wird von China dominiert. Die Märkte in Singapur, Taiwan, Südkorea und Hongkong sind stark vom chinesischen Festland abhängig. Geschätzte 28 Prozent der Umsätze der Unternehmen im Morningstar Singapore Index werden aus dem aufstrebenden Asien bezogen, was aufgrund seiner Geographie naheliegend ist; die wichtigsten Player, OCBC Bank, DBS Bank und United Overseas Bank, sind regionale Player.

Großbritannien ist der nicht-asiatische Markt, der am stärksten von Umsatz mit asiatischen Schwellenländern abhängig ist, dank Namen wie HSBC (54 Prozent der Umsätze). Schätzungsweise 15 Prozent der Umsätze Schweizer Konzerne stammen aus dem aufstrebenden Asien, angetrieben von multinationalen Unternehmen wie Nestle, Roche und Novartis. Bei Frankreich sind es Unternehmen wie Sanofi, LVMH, Total und L'Oreal, die über den Asien-Schwerpunkt entscheiden.

Grafik: Das Gewicht des Asien-Geschäfts von 48 lokalen Märkten

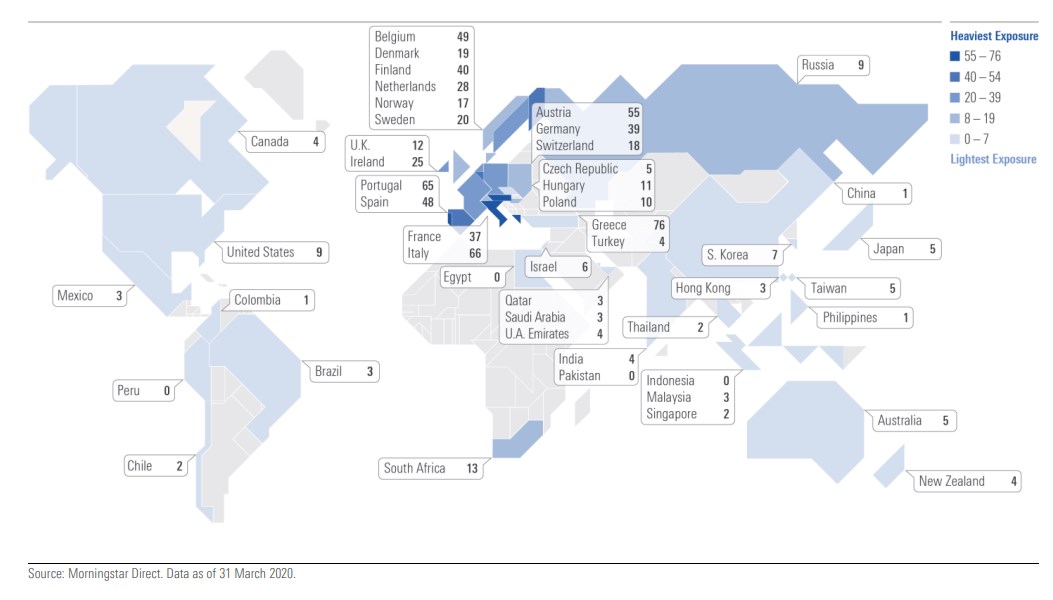

Kommen wir zum Schluss zur Bedeutung der Eurozone. Es ist nicht überraschend, dass die Mitglieder der Eurozone eng miteinander verbunden sind. Der italienische Markt ist besonders eng mit der Eurozone verbunden, ebenso wie kleinere Märkte wie Portugal, Österreich und Belgien. Doch auch andere Märkte wie Schweden, Dänemark, die Schweiz und Norwegen erzielen einen beträchtlichen Anteil ihrer Umsätze im Geschäft mit der Eurozone.

Die Indexbestandteile der Barometer der Niederlande und Irland erzielen weniger als 30 Prozent ihrer Umsätze aus der Eurozone. Interessanterweise erzielen die Unternehmen aus dem Morningstar UK Index nur zwölf Prozent der Umsätze mit der Eurozone. Trotz ihrer Mitgliedschaft in der Europäischen Union sind die großen Unternehmen aus Ungarn, Polen und der Tschechischen Republik nicht so stark mit der Eurozone verflochten, wie man es vermuten könnte.

Südafrika ist das nichteuropäische Land mit dem größten Engagement in der Eurozone, angetrieben von globalen Internetakteuren Naspers, das den lokalen Index dominiert. Die Unternehmen aus den USA beziehen indes nur rund neun Prozent der Umsätze aus der Eurozone, während die Quote bei japanischen Unternehmen nur bei fünf Prozent liegt.

Grafik: Das Gewicht des Geschäfts mit der Eurozone im Überblick

Verpassen Sie nichts. Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben.