Wenn die Verantwortlichen der Fondsindustrie mit der unbequemen Wahrheit konfrontiert werden, dass aktiv verwaltete Fonds in so gut wie jeder großen Fondskategorie ihren Benchmarks hinterherhinken, wird oft folgendes Argument bemüht: Ja, in Zeiten einer Hausse lägen fundamental investierende Fonds hinter der Benchmark, weil in solchen Marktphasen in den Indizes typischerweise undifferenziert alle Boote noch oben getragen würden, also auch jede Menge „Müll“, in den die eigenen Fondsmanager „natürlich“ nicht investieren würden. In Zeiten der Krise zeige sich die wahre Qualität des aktiven Managements, wo der Schwerpunkt auf Risikokontrolle liege, so die gängige Argumentation.

Das klingt gut, stimmt aber leider nicht. Diese vermeintliche Weisheit wird typischerweise in jeder Krise als Mythos entlarvt. Nimmt man die Fonds einer Kategorie zusammen, dann liegt die große Masse der Fonds nicht nur in der Hausse, sondern auch in der Baisse hinter der Benchmark, egal, ob man die bloße Performance oder die risikoadjustierte Performance als Maß verwendet.

Das schließt freilich nicht aus, dass sich einzelne Fonds erfolgreich dem Abwärtssog widersetzen. Doch in jeder Abwärtsphase wird folgender Befund getroffen: Aktiv verwaltete Fonds performen schlechter als der Referenzmarkt – und zwar mindestens um die Höhe der Fondskosten inklusive Transaktionskosten. So war es in den Jahren 2008 und Jahr 2011, und so ist es auch in der aktuellen Korrektur. Auch die Asset Allocation der Fonds bringt typischerweise keinen Mehrwert.

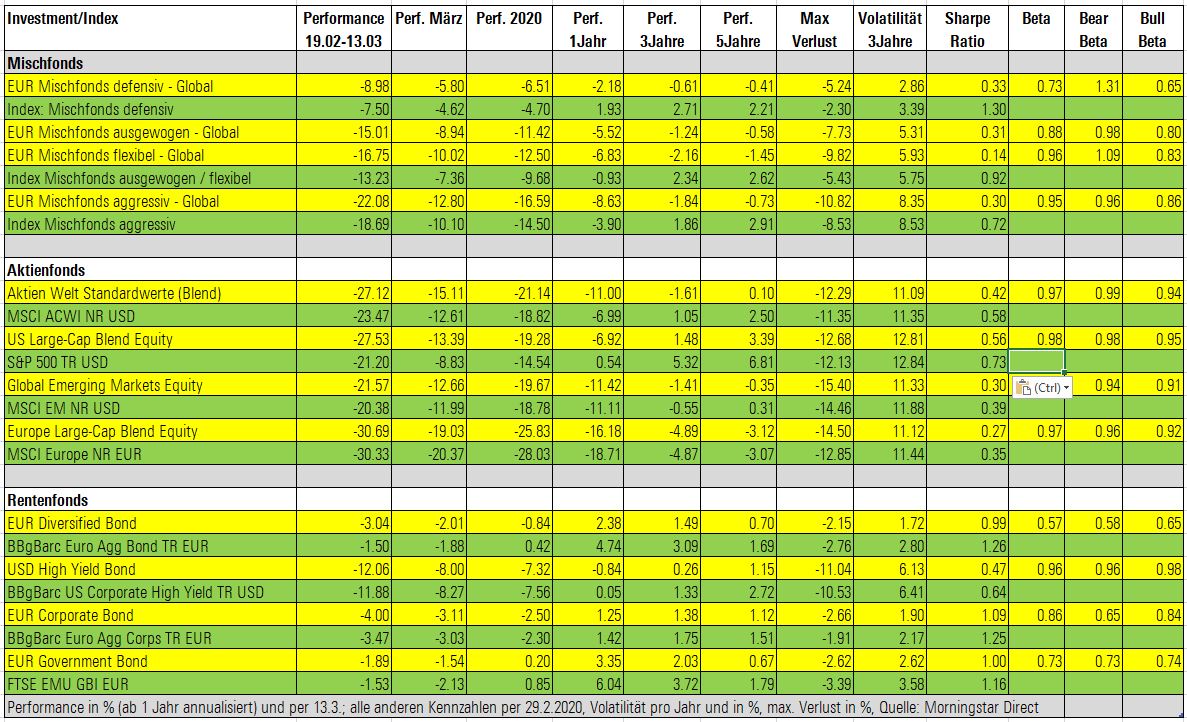

Dieses Bild zeigt sich auch beim Blick auf die Performance einiger wichtiger Aktien-, Renten- und Mischfondskategorien im Februar und März, die wir in der Tabelle unten aufgeführt haben. So lesen Sie die Tabelle: farblich gelb unterlegt sind die Durchschnitts-Werte der Morningstar Kategorien, die grün unterlegten Felder darunter repräsentieren die Performance der zugrunde liegenden Kategorie-Indizes.

Tabelle: Wie einige Fondskategorien und ihre Benchmarks abgeschnitten haben

Von links nach rechts gesehen finden Sie zunächst das Zahlenfeld mit der Performance in der Zeit der Corona-Krise bis zum 13. März. Seit dem 19. Februar ging es mit den meisten Märkten für Risiko-Papiere nach unten. Weiter rechts finden Sie die weiteren kurzfristigen Performance-Daten für den Monat März und seit Anfang des Jahres – auch jeweils per 13. März. Weiter rechts kommen wir zu den längerfristigen Kennzahlen.

Flexible Mischfonds schneiden besonders schwach ab

Stichwort Mischfonds: Besonders schwach haben seit dem 19. Februar flexible Mischfonds abgeschnitten. Sie verloren auf Euro-Basis 16,75 Prozent. Das waren erstaunliche 3,53 Prozentpunkte unter dem Vergleichsindex der Kategorie, eine Aktien-Renten-Benchmark, die sich zu 50 Prozent aus dem FTSE World und zu 50 Prozent aus dem BloombergBarclays Euro Aggregate Total Return zusammensetzt.

Im Vergleich dazu konnten sich ausgewogene Mischfonds, die die identische 50:50-Benchmark haben, etwas besser halten. Sie verloren 15 Prozent und blieben damit knapp 1,8 Prozentpunkte hinter der Benchmark. Dieses Bild ist ein längerfristiges: ausgewogene Mischfonds, die etwa hälftig in Aktien und Renten investieren, haben sich auch langfristig als die bessere Wahl erwiesen als flexible Mischfonds, die vollkommen frei ihre Aktienquote bestimmen können. Das zeigt sich besonders klar bei der Sharpe Ratio der vergangenen Jahre. Während ausgewogene Mischfonds eine Sharpe Ratio von 0,31 hatten, waren es nur 0,14 bei flexiblen Mischfonds. (Die risikoadjustierte Rendite der Benchmark belief sich auf 0,92.)

Doch auch defensive, also rentenorientierte Fonds, und aggressive Mischfonds, also aktienorientierte Mischfonds, lagen mit rund 1,5 Punkten bzw. 3,4 Punkten deutlich hinter den jeweiligen Vergleichs-Indizes zurück.

Zwar lag die Marktsensitivität, also das Beta, in den vergangenen drei Jahren bei Mischfonds insgesamt zumeist unter dem Niveau der jeweiligen Indizes. Allerdings kommt man dem Verhalten der Fonds bei der Betrachtung der Marktsensitivität in Aufwärts- und in Abwärtsphasen ganz gut auf den Grund. So lag etwa das sogenannte Bear Beta defensiver Euro-Mischfonds zwischen März 2017 und Februar 2020 bei 1,31. Das bedeutet, dass die Fonds um den Faktor 1,3 in einem Marktabschwung stärker reagierten als der Index. Das Bull Beta, das die Marktsensitivität nach oben misst, belief sich indes nur auf 0,65. Das bedeutet, dass die Fonds deutlich stärker nach unten durchhingen als in Aufwärtsphasen mitgingen.

Dieses Phänomen spiegelt sich im maximalen Verlust wider, der bei den Mischfonds-Kategorien deutlich höher war als bei den Indizes. Die Volatilitäten, also die Standardabweichung, lag bei den meisten Indizes dagegen höher, was freilich in erster Linie illustriert, dass die Standardabweichung ein deutlich schlechteres Risiko-Maß darstellt als der maximale Verlust, der stärker die Realität der Performance widerspiegelt.

Flexible Mischfonds schnitten auch bei den mittelfristigen Kennzahlen schwach ab. In den vergangenen drei Jahren blieben sie jedes Jahr um 4,5 Prozentpunkte hinter dem Index. Das Bear Beta lag in den vergangenen drei Jahren bei 1,09 bei einem Bull Beta von nur 0,83.

USA-Aktienfonds konnten sich während der Corona-Korrektur nicht behaupten

Stichwort Aktienfonds. Auch hier fiel die Bilanz in der aktuellen Korrektur schlecht aus. Besonders schwach schnitten seit dem 19. Februar US-Aktienfonds für Standardwerte ab. Sie verloren gut 27,5 Prozent, während der S&P 500, die Kategorie-Benchmark, nur um 21,2 Prozent nachgab und damit um gut sechs Prozentpunkte besser abschnitt als die größtenteils aktiv verwalteten USA-Fonds.

Auch global anlegende Aktienfonds und global anlegende Schwellenländerfonds lagen deutlich hinter ihren Benchmarks.

Absolut gesehen verloren europäische Standardwertefonds seit dem 19. Februar mit 30,7 Prozent am meisten, konnten sich aber relativ zum Vergleichsindex MSCI Europe mit einer Underperformance von durchschnittlich nur 37 Basispunkten am besten halten.

Diese Underperformance spiegelt sich auch in den längerfristigen Kennzahlen und auch in der risikoadjustierten Rendite wider, wobei die Bilanz aktiv verwalteter Fonds in der Kategorie „Aktien Europa Standardwerte“ und „Aktien Schwellenländer Standardwerte“ noch am besten ausfiel.

Der maximale Verlust war auch bei den Aktien-Fondskategorien höher als bei den Indizes. Die Standardabweichung war indes, wie im Falle der Mischfonds, bei den Indizes leicht höher.

Rentenfonds: Spread-Beimischungen machen den aktiven Managern zu schaffen

Die ersten Erfahrungen mit der Corona-Krise auf der Rentenseite erinnert den Beobachter an die Erfahrungen während der Finanzkrise, als die Preise vermeintlich solider Anleiheprodukte fielen wie Steine. Das Ausmaß ist zwar in der Corona-Krise längst nicht so traumatisch, doch macht sich die Beimischung von Risiko-Papieren in Standard-Rentenfonds negativ bemerkbar.

Dies lässt sich anhand der Fonds der Kategorie „Euro Renten diversifiziert“ ablesen, eine Kategorie, die typischerweise den Schwerpunkt auf sicheren Staatsanleihen legt, aber Beimischungen in höher rentierliche Segmente vorsieht. Diese Fonds verloren seit dem 19. Februar im Schnitt gut drei Prozent an Wert gegenüber einem Minus von 1,5 Prozent beim Vergleichsindex.

Warum war das so? Nun, der durchschnittliche aktiv verwaltete Rentenfonds wies zuletzt eine Corporate Bond-Quote von knapp einem Drittel auf, während der Total-Market-Vergleichsindex, der BloombergBarclays Euro Aggregate Bond TR, nur zu rund 20 Prozent aus Unternehmensanleihen bestand. Auch die Kreditqualität war bei den aktiv verwalteten Rentenfonds schwächer als beim Index, der beispielsweise zu knapp Zweidritteln aus „AAA“ oder „AA“ Papieren bestand, die indes nur zu rund 36 Prozent in aktiv verwalteten Fonds vertreten waren. Die Spread-Ausweitung hat aktiv verwalteten Fonds getan.

Enger war der Spread zwischen Fonds und Indizes in der Kategorie US-Hochzinsanleihen, wo die Verluste bei aktiv verwalteten Fonds nur leicht höher ausfielen als beim Index. Dennoch ist der Befund an sich für aktive Manager unschön, die gerade auf der Bond-Seite ihre vermeintlichen Risiko-Management Fähigkeiten hervorheben.

Interessanterweise viel der maximale Verlust bei einigen den Bond-Fondskategorien Euro Renten diversifiziert und bei Fonds für Staatsanleihen geringer aus als bei den relevanten Indizes. Das lässt darauf schließen, dass Fonds auf der Durationsseite „kürzer“ aufgestellt waren als die Benchmarks, was sich positiv in den zwischenzeitlichen Korrekturen auswirkte, aber per Saldo, angesichts des sich beschleunigenden Renditerückgangs der vergangenen Jahre, auf der Performance-Seite keine Vorteile brachte.

Als weitere Ursache für die schwache Performance auf der Rentenseite lassen sich die relativ hohen Fonds-Kosten aufführen. Wenn in Zeiten negativer Renditen bei aktiv verwalteten Rentenfonds in Standardkategorien bis zu einem Prozent an Gebühren anfallen, dann ist dies ein nicht zu unterschätzender Hemmschuh für die Performance dieser Produkte.

Die Analysen in diesem Artikel basieren auf unserem Tool für professionelle Anleger. Weitere Informationen zu Morningstar Direct erhalten Sie hier.

Verpassen Sie nichts! Alle Morningstar Analysen können Sie in unseren wöchentlichen Newslettern gratis mitbekommen. Hier anmelden und immer auf dem Laufenden bleiben!